A finales del mes de diciembre, se aprobaron una serie de medidas fiscales a través Ley 7/2024 y los Reales Decretos-Ley 9/2024 y 10/2024.

Las medidas tributarias afectan principalmente al IRPF, Impuesto sobre Sociedades e IVA.

A continuación, en esta circular nos vamos a detener en analizar las novedades que afectan a estos tres impuestos.

Para los períodos impositivos iniciados a partir de 1 de enero de 2025, se aumenta el porcentaje de reducción al 20%. Se aumentan también los porcentajes si la empresa incrementa la plantilla. Estos nuevos porcentajes son:

El incremento de plantilla deberá de mantenerse durante un plazo de 3 años desde el cierre del período impositivo al que corresponde la reducción.

El importe de la reducción no puede superar el 20% de la base imponible o del 25 % en el caso de que el importe neto de la cifra de negocios (INCN) sea inferior a 1.000.000€.

En caso de insuficiencia de base imponible las cantidades pendientes se podrán aplicar en los períodos impositivos que finalicen en los dos años inmediatos y siguientes.

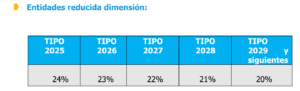

Con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2025.

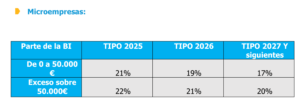

Para los contribuyentes con INCN del año anterior inferior a 1.000.000€, micropymes. y siempre que no tengan la consideración de entidad patrimonial, aplicarán los tipos de gravamen siguientes:

Se prevé también un régimen transitorio de aplicación de los tipos de gravamen:

Se prórroga hasta el año 2025 la libertad de amortización prevista para las inversiones efectuadas en instalaciones destinadas al autoconsumo de energía eléctrica, así como aquellas instalaciones para uso térmico de consumo propio, siempre que utilizasen energía procedente de fuentes renovables y sustituyesen instalaciones que utilizasen en energía procedente de fuentes no renovables o fósiles, siempre y cuando se cumpla el requisito de mantenimiento de plantilla.

La cuantía máxima de la inversión que podrá beneficiarse del régimen de libertad de amortización será de 500.000€.

El Tribunal Constitucional, TC, mediante su sentencia 11/2024, de 18 de enero declaró inconstitucionales y nulos algunos de los preceptos del Real Decreto-ley 3/2016 de 2 de diciembre, por el que se adoptaron medidas relevantes en el IS. Ahora mediante la Ley 7/2024 se vuelven a introducir en el IS las medidas declaradas inconstitucionales

La reintroducción de las medidas se hace con efectos para los ejercicios que se inicien a partir de 1 de enero de 2024 y que no hayan concluido el 22 de diciembre de 2024, fecha en la que entra en vigor la Ley 7/2024. En concreto:

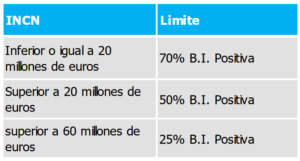

Se reestablecen los límites para la compensación de bases imponibles negativas por grandes empresas:

La limitación que se introduce afecta tanto a la doble imposición interna como a la doble imposición internacional que afecta a todos los contribuyentes con INCN igual o superior a 20 millones de euros.

La deducción máxima será del 50% de la cuota íntegra. Las deducciones no aplicadas por insuficiencia de cuota se podrán deducir, como hasta ahora, en los períodos impositivos siguientes.

Se regula la reversión obligatoria de las perdidas por deterioro de valores representativos del capital o fondos propios que hubieran sido fiscalmente deducibles con anterioridad a 2013 afectando a todos los contribuyentes, con independencia de su INCN.

En concreto, se deberá integrar en la base imponible el importe total de las pérdidas por deterioro que fueron deducibles antes de 2013 y que estén pendientes de reversión a 1 de enero de 2024.

La reversión se deberá realizar, por partes iguales, en cada uno de los tres primeros ejercicios que se inicien a partir del 1 de enero de 2024.

En caso de transmisión de los valores, las cantidades pendientes de revertir se integrarán en la base imponible del período impositivo en que se produzca la transmisión.

Se permitirá compensar la renta positiva derivada de esta reversión obligatoria con BIN generadas en ejercicios anteriores a 2021, sin que resulten de aplicación los límites del 25% y 50% mencionados anteriormente, pero siempre con el límite general del 70%.

A través de la Ley 7/2024, se produce la transposición de la Directiva Europea que garantiza una imposición mínima global del 15% para los grupos multinacionales y nacionales de gran magnitud.

El Impuesto Complementario tiene como objetivo asegurar que los grupos multinacionales y nacionales de gran magnitud tributen al menos un 15% de sus rentas en cada jurisdicción donde operen, alineándose con los principios del Pilar 2 de la OCDE.

Este tributo se estructura en tres modalidades:

La Base Imponible se determina a partir del resultado contable ajustado, según normas internacionales de contabilidad financiera aceptadas. Los ajustes incluyen la exclusión de rentas relacionadas con la sustancia económica.

Están exentas de aplicar el Impuesto Complementario las jurisdicciones con ingresos inferiores a 10 millones de euros o beneficios menores a 1 millón de euros.

Se incorporan medidas relevantes para atajar el fraude que afecta al mercado de gasóleos, gasolinas y biocarburantes destinados a su uso como carburante en vehículos automóviles.

Como novedad, se exige a los últimos depositantes de estos productos en un depósito fiscal (o a su titular, de ser propietario del producto) la obligación de garantizar el ingreso del IVA correspondiente a las entregas posteriores a la salida del depósito, mediante aval o pago a cuenta. Esta obligación no afectará a los operadores que acrediten su condición de operadores económicos autorizados conforme a la normativa aduanera u operadores confiables, nueva figura cuyo procedimiento para su obtención está pendiente de un futuro desarrollo por orden ministerial.

Se prevé un régimen transitorio de un mes desde la publicación de dicha orden para que los operadores puedan obtener este último reconocimiento; estando obligados, en caso contrario, a la presentación de las correspondientes garantías. Cuando sea necesaria una garantía, la Administración deberá autorizar de forma expresa la salida, previa comprobación de la suficiencia de la garantía o pago. En relación con lo anterior, se regula una nueva responsabilidad solidaria para los titulares de depósitos fiscales que permitan que los carburantes salgan del depósito sin acreditar la autorización expresa de su salida o los requisitos que exoneran de la obligación de prestar garantía.

En concreto, el titular del depósito fiscal es responsable solidario del IVA si permite la extracción sin justificar las condiciones necesarias, presumiéndose una cuota del 110% del IVA correspondiente.

Por último, se establece la obligación de presentar declaraciones-liquidaciones mensuales para los titulares de los depósitos fiscales de este tipo de productos, así como para los empresarios o profesionales que los extraigan de los depósitos fiscales

Como ocurre con los límites excluyentes para la aplicación del método de estimación objetiva en el Impuesto sobre la Renta, se prorrogan para el período impositivo 2025 los límites para la aplicación del régimen simplificado y el régimen especial de la agricultura, ganadería y pesca.

El plazo para realizar la renuncia, así como la revocación a estos regímenes especiales se amplía hasta 31 de enero de 2025.

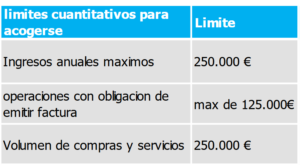

Para acogerse a este régimen los limites cuantitativos serán:

Desde el 25 de diciembre de 2024 hasta el 31 de enero de 2025 se prevé el plazo para renunciar o revocar el régimen especial simplificado.

Se introduce una disposición adicional vigesimoprimera en la Ley 56/2007, de medidas de Impulso de la Sociedad de la Información, para regular ciertos aspectos relativos a la protección de datos por parte de la solución pública de facturación.

Se regulan algunos requisitos de la Solución Pública de Facturación electrónica, como es la obligación por parte de las plataformas privadas de remitir simultáneamente a su emisión una copia electrónica fiel de cada factura a la solución pública.

Se impulsará la modificación de la Directiva armonizada del IVA en el ámbito de la Unión Europea para permitir a los Estados miembros gravar los arrendamientos de viviendas de corta duración, en aquellas zonas donde este tipo de alojamiento dificulta el acceso a la vivienda a la ciudadanía o promueve la saturación turística del territorio.

Esta modificación prevé entre otras cosas que las plataformas digitales dedicadas a esta práctica serán las responsables de la repercusión e ingreso del IVA.

Se prevé la deducción del 15 por ciento del valor de adquisición de un vehículo eléctrico nuevo siempre y cuando se cumpla alguno de estos requisitos:

En ambos casos la base máxima de la deducción será de 20.000 euros y está constituida por el valor de adquisición del vehículo, incluidos gastos y tributos inherentes a la adquisición, descontando aquellas cantidades que se hayan subvencionado o vayan a ser subvencionadas a través de un programa de ayudas públicas.

Igualmente se establece una deducción del 15 por ciento de las cantidades satisfechas desde el 30 de junio de 2023 hasta el 31 de diciembre de 2024 para las instalaciones que se realicen durante este periodo en un inmueble de propiedad del contribuyente de sistemas de recarga de baterías para vehículos eléctricos siempre y cuando no estén afectos a una actividad económica.

La base máxima anual de esta deducción será de 4.000 euros anuales y estará constituida por las cantidades satisfechas, mediante tarjeta de crédito o débito, transferencia bancaria, cheque nominativo o ingreso en cuentas en entidades de crédito, a las personas o entidades que realicen la instalación, debiendo descontar aquellas cuantías que, en su caso, hubieran sido subvencionadas a través de un programa de ayudas públicas.

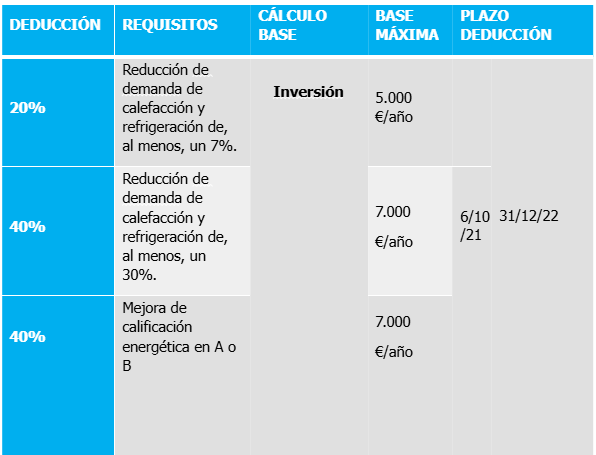

Los contribuyentes podrán deducirse el 20 por ciento de las cantidades satisfechas desde el 5 de octubre de 2021 hasta el 31 de diciembre de 2024 por las obras realizadas durante dicho período para la reducción de la demanda de calefacción y refrigeración de su vivienda habitual o de cualquier otra de su titularidad que tuviera arrendada para su uso como vivienda en ese momento o en expectativa de alquiler, siempre que en este último caso, la vivienda se alquile antes de 31 de diciembre de 2025.

A estos efectos, únicamente se entenderá que se ha reducido la demanda de calefacción y refrigeración de la vivienda cuando se reduzca en al menos un 7 por ciento la suma de los indicadores de demanda de calefacción y refrigeración del certificado de eficiencia energética de la vivienda expedido por el técnico competente después de la realización de las obras, respecto del expedido antes del inicio de las mismas.

La deducción se practicará en el período impositivo en el que se expida el certificado de eficiencia energética emitido después de la realización de las obras y en el caso de que el certificado se expida en un período impositivo posterior a aquél en el que se abonaron cantidades por tales obras, la deducción se practicará en este último tomando en consideración las cantidades satisfechas desde el 5 de octubre hasta el 31 de diciembre de dicho período impositivo. En todo caso, dicho certificado deberá ser expedido antes de 1 de enero de 2025.

La base máxima anual de esta deducción será de 5.000 euros anuales.

Los contribuyentes podrán deducirse el 40 por ciento de las cantidades satisfechas desde el 5 de octubre hasta el 31 de diciembre de 2024 por las obras realizadas durante dicho período para la mejora en el consumo de energía primaria no renovable de su vivienda habitual o de cualquier otra de su titularidad que tuviera arrendada para su uso como vivienda en ese momento o en expectativa de alquiler, siempre que, en este último caso, la vivienda se alquile antes de 31 de diciembre de 2025.

A estos efectos, únicamente se entenderá que se ha mejorado el consumo de energía primaria no renovable en la vivienda en la que se hubieran realizado tales obras cuando se reduzca en al menos un 30 por ciento el indicador de consumo de energía primaria no renovable, o bien, se consiga una mejora de la calificación energética de la vivienda para obtener una clase energética «A» o «B», en la misma escala de calificación, acreditado mediante certificado de eficiencia energética expedido por el técnico competente después de la realización de aquéllas, respecto del expedido antes del inicio de las mismas.

La deducción se practicará en el período impositivo en el que se expida el certificado de eficiencia energética emitido después de la realización de las obras. Cuando el certificado se expida en un período impositivo posterior a aquél en el que se abonaron cantidades por tales obras, la deducción se practicará en este último tomando en consideración las cantidades satisfechas desde el 5 de octubre, hasta el 31 de diciembre de dicho período impositivo. En todo caso, dicho certificado deberá ser expedido antes de 1 de enero de 2025.

La base máxima anual de esta deducción será de 7.500 euros anuales.

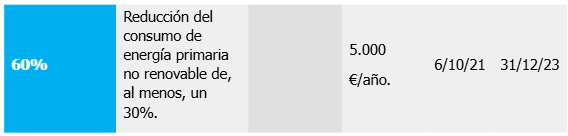

Los contribuyentes propietarios de viviendas ubicadas en edificios de uso predominante residencial en el que se hayan llevado a cabo desde el 5 de octubre hasta el 31 de diciembre de 2025 obras de rehabilitación energética, podrán deducirse el 60 por ciento de las cantidades satisfechas durante dicho período por tales obras. A estos efectos, tendrán la consideración de obras de rehabilitación energética del edificio aquéllas en las que se obtenga una mejora de la eficiencia energética del edificio en el que se ubica la vivienda, debiendo acreditarse con el certificado de eficiencia energética del edificio expedido por el técnico competente después de la realización de aquéllas una reducción del consumo de energía primaria no renovable, referida a la certificación energética, de un treinta por ciento como mínimo, o bien, la mejora de la calificación energética del edificio para obtener una clase energética «A» o «B», en la misma escala de calificación, respecto del expedido antes del inicio de las mismas.

Se asimilarán a viviendas las plazas de garaje y trasteros que se hubieran adquirido con estas.

No darán derecho a practicar esta deducción por las obras realizadas en la parte de la vivienda que se encuentre afecta a una actividad económica.

La base máxima anual de esta deducción será de 5.000 euros anuales.

Las cantidades satisfechas no deducidas por exceder de la base máxima anual de deducción podrán deducirse, con el mismo límite, en los cuatro ejercicios siguientes, sin que en ningún caso la base acumulada de la deducción pueda exceder de 15.000 euros.

Con efectos de 1 de enero de 2025 se eleva a 2.500 euros la cuantía total de los rendimientos íntegros del trabajo procedentes del segundo y restantes pagadores que obligan a presentar la declaración de la renta, por lo que no estarán obligados a presentar la declaración de Renta aquellos contribuyentes con ingresos de hasta

22.000 euros que tengan más de un pagador siempre que la suma de las rentas del segundo o restantes pagadores no superen los 2.500 euros.

El límite antes era de 1.500 euros.

Con efectos de 1 de enero de 2024 se aplicará la imputación de rentas inmobiliarias al 1,1 por ciento si los inmuebles están localizados en municipios con valores catastrales revisados, siempre que hubieran entrado en vigor a partir del 1 de enero de 2012.

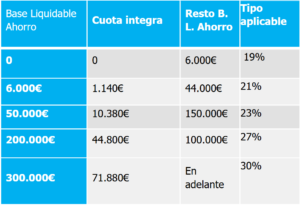

Se modifica con efectos desde 1 de enero de 2025 el último tramo de la tarifa aplicable a la base liquidable del ahorro. En concreto, se incrementa el tipo marginal máximo en un 2 % pasando del 28 % al 30 %. Este último tramo de tarifa aplica para la parte de base liquidable del ahorro que excede de 300.000€.

La escala consolidada aplicable a la base liquidable del ahorro a partir de 1 de enero de 2025 tras la modificación aprobada será la siguiente:

¿Te ha resultado últil? Descarga el Pdf.