El pasado 4 de junio de 2024, el Consejo de ministros aprobó en segunda vuelta el Proyecto de Ley para transponer la Directiva europea (UE) 2022/2523 del Consejo, de 15 de diciembre de 2022 relativa a la garantía de un nivel mínimo global de imposición del 15% para los grupos de empresas multinacionales y los grupos nacionales de gran magnitud en la Unión. Este proyecto ha sido remitido a las Cortes Generales para su tramitación y posterior aprobación sin que a la fecha de publicación de esta reseña se haya completado el trámite parlamentario y pudiendo sufrir modificaciones respecto al texto que finalmente se acuerde.

La nueva normativa tiene su origen en el documento denominado “Desafíos fiscales derivados de la digitalización de la economía. Normas modelo contra la erosión de la base imponible (Pilar Dos)” que dio origen a la aprobación de la Directiva (UE) 2022/2523 del Consejo, de 15 de diciembre de 2022, relativa a la garantía de un nivel mínimo global de imposición para los grupos de empresas multinacionales y los grupos nacionales de gran magnitud en la Unión.

Esta Directiva debe ser traspuesta, siguiendo lo previsto en el derecho de la Unión Europea, por todos los Estados Miembros.

En España se confirmaría la transposición de la Directiva a través de una norma de rango legal de carácter independiente que incorporaría un impuesto separado, el impuesto complementario. Se trata de un tributo de carácter directo y personal que grava la obtención de renta por las entidades de un grupo afectado por esta normativa.

De la lectura del Proyecto se determina que, los grupos afectados serían los que facturen al menos 750 millones de euros durante 2 de los últimos 4 años.

El Impuesto Complementario nacional es compatible con el tipo mínimo del 15% regulado en el artículo 30.bis de la Ley del Impuesto sobre Sociedades que aprobó el Gobierno de España y que entró en vigor en 2022.La diferencia es que el tipo del Impuesto Complementario nacional exige una tributación mínima del 15% sobre el resultado contable ajustado, que se calcula con los parámetros que marca la Directiva y es igual para todos los países. En cambio, el tipo mínimo en el Impuesto sobre Sociedades se determina sobre la base imponible.

Comenzamos por tanto analizando el impuesto complementario, IC, indicando que se recauda mediante tres figuras impositivas:

1.- El IC nacional, cuya finalidad es garantizar que todas las entidades radicadas en territorio español integrantes de los grupos afectados tributen a un mínimo del 15% en España.

2.- El IC primario, que se renombra como “Regla de inclusión de Rentas o IIR” que queda vinculado exclusivamente al gravamen mínimo del beneficio obtenido en cada jurisdicción por filiales o establecimientos permanentes extranjeros, es decir, grava a las multinacionales o grandes grupos radicados en España cuyas filiales en el extranjero tengan una tributación insuficiente.

3.- El IC secundario, que se renombra como “Regla de beneficios Insuficientemente Gravados” establece que en caso de que una compañía tenga la matriz en un país que no tenga este impuesto complementario, «España, como país de residencia de las sociedades filiales españolas de esa matriz extranjera, tiene el derecho a recaudar el impuesto complementario correspondiente a las filiales españolas”.

Los contribuyentes del Impuesto serían cada una de las entidades del grupo. Sin embargo, la norma configura a ciertas entidades matrices españolas del grupo como sustitutos del contribuyente, por lo que sobre ellas recaerían las obligaciones asociadas a la declaración y pago del Impuesto.

La base imponible del Impuesto Complementario parte del resultado contable de la entidad constitutiva, el cual deberá ser ajustado con arreglo a lo previsto en esta Ley, con el fin de determinar las denominadas «ganancias o pérdidas admisibles», que se obtienen realizando una serie de ajustes sobre el resultado contable de dicha entidad, en el período impositivo, determinado de acuerdo con la norma de contabilidad financiera aceptable o autorizada utilizada en la elaboración de los estados financieros consolidados de la entidad matriz última, antes de realizar las eliminaciones de consolidación.

En caso de que no fuera posible determinar el resultado contable de una entidad constitutiva, de acuerdo con lo señalado, el resultado contable de la entidad constitutiva correspondiente al periodo impositivo podrá determinarse utilizando otra norma de contabilidad financiera aceptable o una norma de contabilidad financiera autorizada.

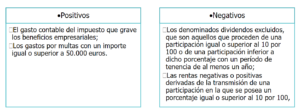

En cuanto a los ajustes que deberán practicarse para determinar las ganancias o pérdidas admisibles se encuentran, entre otros, los siguientes:

Se establecen una serie de reglas específicas para ajustar el importe de determinadas transacciones, algunas de ellas de carácter obligatorio y otras opcionales, a elección de la entidad constitutiva o de la entidad matriz última según los casos.

La base imponible del impuesto complementario de una jurisdicción con un nivel impositivo bajo, en la expresión del impuesto complementario nacional o en la del impuesto complementario primario, en el periodo impositivo, será el importe positivo resultante de minorar las ganancias admisibles netas de las entidades constitutivas de la jurisdicción en el importe de la exclusión de rentas vinculada a la sustancia económica.

La cuota del Impuesto Complementario de una entidad constitutiva radicada en territorio español en el periodo impositivo será el resultado de adicionar a la cuota del impuesto complementario nacional, la cuota del impuesto complementario primario y la cuota del impuesto complementario secundario.

El período impositivo del Impuesto Complementario de las entidades constitutivas de un grupo multinacional o grupo nacional de gran magnitud coincidirá con el ejercicio económico de la entidad matriz última del grupo multinacional o del grupo nacional de gran magnitud si elabora estados financieros consolidados o, en su defecto, coincidirá con el año natural, devengándose el último día del período impositivo.

No obstante, hay que matizar que el artículo 56 del Anteproyecto de Ley regula la «no exigibilidad del impuesto complementario de conformidad con la información país por país admisible”.

La norma establece como período transitorio para devengar el tributo aquellos ejercicios impositivos iniciados desde el 1 de enero de 2024 hasta el 31 de diciembre de 2026.

Eso sí, siempre que la información que reporten los grandes grupos afectados por el nuevo impuesto cumpla fielmente con la exigida por la Agencia Tributaria.

Por último, es importante hacer hincapié en que, España, aun no ha traspuesto la Directiva Europea (UE) 2022/2523 del Consejo, por lo tanto, hasta que no se produzca la aprobación del Proyecto de Ley por parte de España y su posterior publicación en el Boletín Oficial del Estado, este impuesto no será de aplicación pudiendo estar sujeto a modificaciones.

En Kreston Iberaudit contamos con expertos en tributación societaria e internacional y trabajamos con estrecha colaboración con nuestras oficinas de otros territorios para lograr la mejor defensa de los intereses de nuestros clientes, quedando a su disposición para cualquier aclaración que pudieran necesitar.

¿Te ha resultado útil? Descarga el pdf.