El pasado 24 de diciembre de 2022 se publicó en el BOE la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2023 (LPGE, en lo sucesivo), que introducía diversas medidas de ámbito tributario que se resumen a continuación, y que afectan a los principales tributos existentes.

Estas medidas complementan el aluvión normativo que se ha producido en el último trimestre de 2022 cuyos efectos se producirán a partir de 2023, y que no son objeto de comentario en esta entrada por razones de síntesis: a título no exhaustivo (Impuesto sobre Envases de Plástico no Reutilizable, Impuesto de Solidaridad a las Grandes Fortunas, Impuesto sobre Gases Fluorados de Efecto Invernadero, modificaciones en la Ley Beckham o Régimen de trabajadores desplazados, generalización de la Factura Electrónica y de los software de facturación homologados, entre muchos otros.

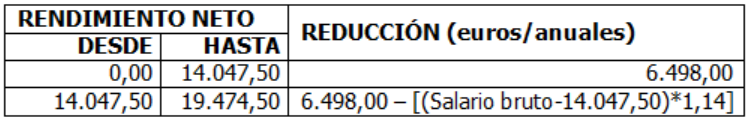

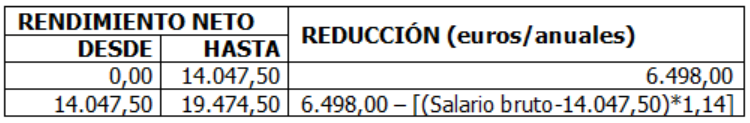

Con efectos desde 1 de enero de 2023, se modifica el art. 20 de la Ley de IRPF, aumentándose los importes que minorarán los rendimientos netos del trabajo y la cuantía por debajo de la cual la reducción resulta aplicable.

Tras la modificación la reducción a aplicar se calculará según lo siguiente:

A partir del ejercicio 2023, se modifica el umbral mínimo para la obligación de presentar de declaración recogido en el artículo 96.3 LIRPF por obtención de rendimientos del trabajo de más de un pagador, que se elevan de 14.000 euros a 15.000 euros anuales.

Dichos umbrales, determinan una modificación en el régimen de retenciones, para lo que la Ley establece un régimen transitorio, modificando la DA 47ª LIRPF, señalándose dos supuestos diferenciados:

1. Los rendimientos del trabajo que se satisfagan durante el mes de enero deberán realizarse con arreglo a la normativa vigente a 31 de diciembre de 2022.

2. Para el supuesto de rendimientos que se abonen a partir del 1 de febrero de 2023 (excepto cuando no se trate de rendimientos generados en el mes de enero) el pagador debe calcular el tipo de retención tomando en consideración la normativa vigente a partir de 1 de enero de 2023 y, si procede, deberá

practicar la regularización de este en los primeros rendimientos del trabajo que satisfaga o abone.

En un tratamiento homogéneo con respecto a los rendimientos del trabajo, se aumentan los importes que minorarán los rendimientos netos de actividades económicas inferiores a 19.747,50 euros.

Con efectos, salvo prorrogas, para 2023, la reducción aplicable por aquellos contribuyentes que obtengan rendimientos de actividades económicas y estén acogidos al régimen de estimación directa simplificada, podrán aplicar una reducción por gastos de difícil justificación del 7%, lo que supone un aumento del 2% respecto a la que se podían aplicar en ejercicios anteriores.

Se añade una nueva reducción, con carácter temporal para 2023, a aquellos contribuyentes que tributan por estimación objetiva (módulos), por la cual podrán reducir el rendimiento neto resultante de la aplicación de aquellos en un 10%, reduciéndose de ésta forma la base sometida a tributación.

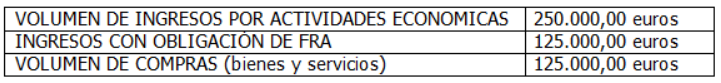

Prorroga de los límites excluyentes del método de estimación objetiva.

Se prorrogan los límites que determinan que los contribuyentes pueden acogerse a la determinación de la base imponible mediante los denominados “módulos”:

La LPGE establece un nuevo plazo para la comunicación de la renuncia al método de cálculo hasta el día 31 de enero de 2023.

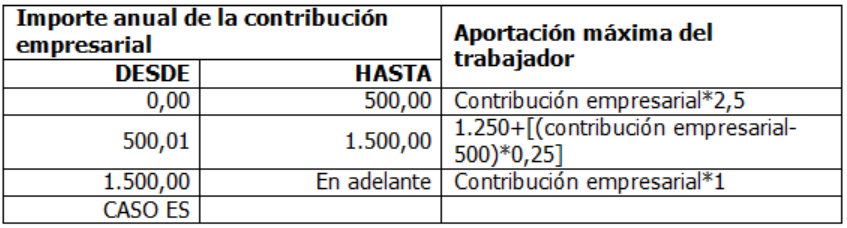

Con efectos desde 1 de enero de 2023 y vigencia indefinida se introducen mejoras técnicas en la regulación del límite de reducción en la base imponible por las aportaciones y contribuciones a sistemas de previsión social.

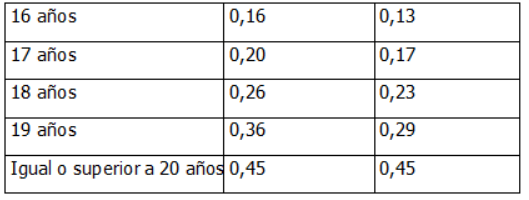

Por un lado, para garantizar que las aportaciones máximas que pueda realizar un trabajador por cuenta ajena al mismo instrumento de previsión social al que se han realizado contribuciones por parte del empresario no experimenten caída alguna por el incremento de las contribuciones empresariales, sustituyendo este párrafo “por importe igual o inferior al resultado de aplicar a la respectiva contribución empresarial el coeficiente que resulte del siguiente cuadro:” por el siguiente: “por importe igual o inferior a las cantidades que resulten del siguiente cuadro en función del importe anual de la contribución empresarial:”

Por otro, para corregir una remisión que contenía la normativa anterior, referida únicamente a los planes de empleo simplificados de trabajadores por cuenta propia o autónomos, diferenciando ahora los planes sectoriales y los citados planes de empleo simplificados.

De esta forma la reducción queda configurada según lo siguiente:

– Límite máximo conjunto: el contribuyente podrá reducir de su Base Imponible la menor de las siguientes cuantías:

1.500,00 euros

El 30% de la suma de los rendimientos del trabajo y de actividades económicas.

– Dicho límite se verá incrementado en los siguientes importes:

8.500,00 euros, cuando el incremento provenga de contribuciones empresariales o aportaciones del trabajador al mismo instrumento de previsión sociales, es decir, al mismo plan de prensiones al que la empresa ha realizado las aportaciones, con a su vez los siguientes límites:

EXCEPCIÓN: Los contribuyentes con rendimientos del trabajo superiores a 60.000 euros procedentes de la empresa que realiza la contribución, con independencia de la cuantía de dicha aportación, únicamente podrán aplicar el multiplicador 1, lo que supone, que como máximo podrán aportar el mismo importe que su empleadora.

4.250,00 euros, cuando tal incremento provenga de:

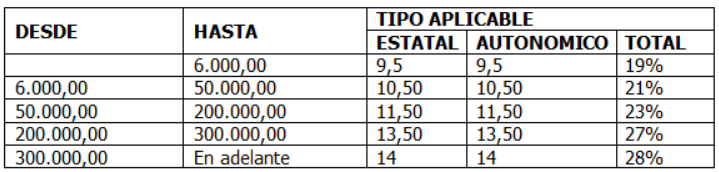

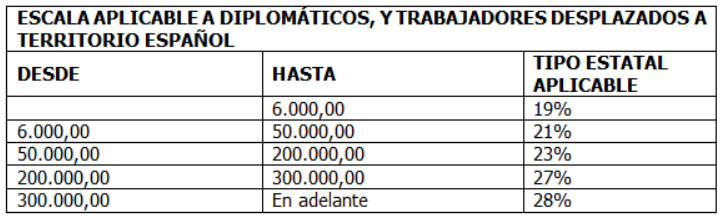

Con efectos 1 de enero de 2023, se modifican las escalas de los rendimientos del ahorro aplicables (dividendos, intereses, ganancias procedentes de enajenación…), para determinar la cuota íntegra estatal y autonómica:

Desde 1 de enero de 2023 se introducen las siguientes novedades en la deducción por maternidad

Esta deducción no solamente va a ser aplicable a aquellas mujeres con hijos menores de 3 años con derecho a la aplicación del mínimo por descendientes que realicen una actividad por cuenta propia o ajena dadas de alta en la Seguridad Social o mutualidad, sino que se amplía también a aquellas que:

Esta deducción se podrá incrementar hasta 1.000 euros adicionales cuando el contribuyente que tenga derecho a la misma hubiera satisfecho en el periodo impositivo gastos de custodia del hijo menor de tres años en guarderías o centros de educación infantil autorizados.

Se modifica el porcentaje de retención sobre rendimientos del trabajo derivados de la elaboración de obras literarias, artísticas o científicas; teniendo tal consideración los rendimientos de la propiedad intelectual obtenidos por el propio autor o artista, estableciéndose un tipo reducido, del 7% cuando se cumplan los siguientes requisitos:

– Dichos ingresos representen más del 75% de la suma de la totalidad de los rendimientos íntegros del trabajo y de actividades económicas.

– Los rendimientos procedentes de la propiedad intelectual por obras literarias, artísticas o científicas sean inferiores 15.000,00 euros anuales.

Dichas retenciones, se beneficiarán de una reducción adicional del 60% cuando sean obtenidos en los territorios de Ceuta, Melilla o la Isla de la Palma (solo para 2023).

En cualquier otro caso, y no cumpliéndose los requisitos anteriores, la reducción será del 15%.

Se reduce del 19% al 15% el porcentaje de retención.

Con efectos desde 1 de enero de 2023 y vigencia indefinida, se precisa que, durante el período impositivo 2023, el porcentaje de cuantificación de la renta del 1,1% es aplicable a inmuebles de municipios cuyos valores catastrales hayan sido revisados, modificados o determinados mediante un procedimiento de valoración colectiva de carácter general con vigencia a partir de 1 de enero de 2012

Se establece, para los ejercicios iniciados a partir de 1 de enero de 2023 y para aquellas sociedades cuyo INCN no alcance un millón de euros, un tipo de gravamen reducido del 23%, siempre y cuando no tengan la consideración de entidades patrimoniales de acuerdo con lo dispuesto en la normativa del Impuesto sobre Sociedades.

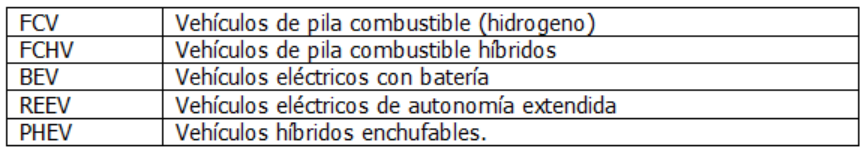

Las inversiones en determinados vehículos nuevos que no utilicen carburantes, siempre y cuando estén afectos a actividades económicas y entren en funcionamiento en los ejercicios 2023, 2024 y 2025, podrán acogerse a una amortización acelerada, multiplicando por 2 el coeficiente de amortización según las tablas aprobadas.

En la actualidad, los elementos de transporte se pueden amortizar al 16%, por lo que de cumplirse los requisitos anteriores, el coeficiente de amortización máximo será del 32%.

Los vehículos que podrán acogerse a esta amortización acelerada son los siguientes:

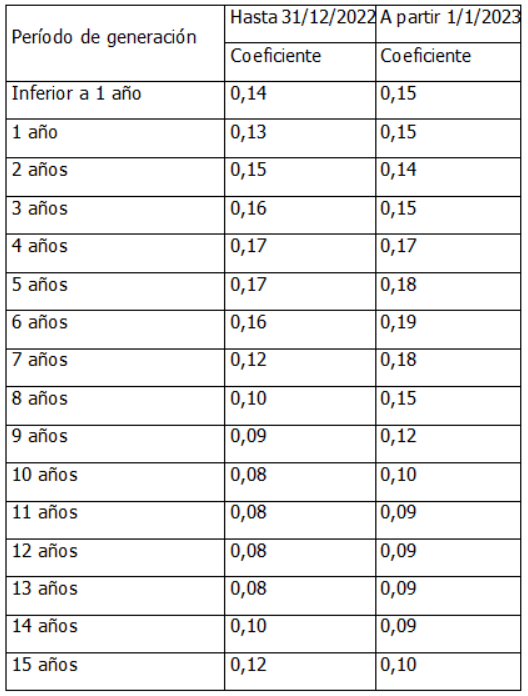

Para las transmisiones de inmuebles urbanos realizadas a partir del día 1 de enero de 2023, se aumentan los coeficientes a aplicar sobre el valor catastral del terreno en el momento de devengo, cuando se tribute por la estimación objetiva y no por la diferencia real entre el valoro de transmisión y el de adquisición, al que se refiere el artículo 107 del texto refundido de la Ley Reguladora de las Haciendas Locales.

En materia de IAE, se modifican determinados títulos de sección y se modifica la tarifa nacional por la prestación de servicios telefónicos que se eleva hasta los 137,48 euros por cada 1.000 abonados.

La LPGE establece con vigencia indefinida, tipos reducidos a determinados productos de higiene femenina (tampones, compresas y protegeslips) y métodos anticonceptivos no medicinales como los preservativos, que se reducen de un 10% al 4%.

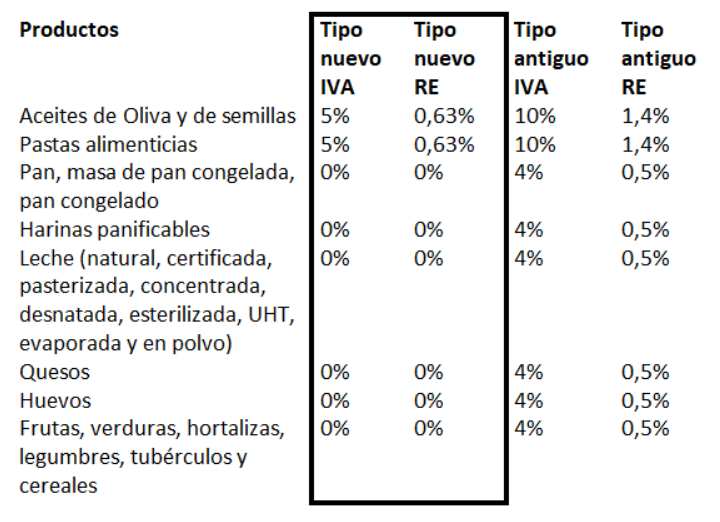

En paralelo, cabe mencionar que, con fecha de 28 de diciembre de 2022, y con efectos para desde mismo día 1 de enero hasta el 30 de junio de 2023, se publicó en el BOE el Real Decreto ley 20/2022, por el que, entre otras medidas para combatir la inflación se aprobaban los siguientes tipos reducidos de IVA:

Desde el día 1 de enero de 2023, se modifica el art. 80 LIVA, estableciéndose la posibilidad de rectificar bases y cuotas, en los siguientes supuestos:

1. Se permite la modificación de la base imponible cuando se trate de un proceso de insolvencia declarado por un órgano jurisdiccional de otro Estado Miembro. El plazo para la modificación es de dos meses desde la finalización del para el llamamiento a deudores.

2. Se rebaja el importe mínimo de la base imponible cuando el deudor es un consumidor final, pasando de los 300 euros en base a 50 euros.

3. Se establece la posibilidad de sustituir la reclamación judicial o requerimiento notarial previo por cualquier otro medio que acredite fehacientemente la reclamación de cobro, esto supone que a partir de la entrada en vigor bastará con un burofax para que se entienda cumplido este requisito.

Con efectos desde 1 de enero de 2023 se prorrogan para el ejercicio 223 la aplicación del régimen simplificado y del régimen especial a agricultura, ganadería y pesca a semejanza de la medida adoptada en IRPF, las magnitudes excluyentes de ingresos, comprades de bienes y servicios se sitúan en 250.000 euros, en ambos regímenes especiales.

Con efectos desde 1 de enero de 2023:

– Se suprime la aplicación de la norma cuando se trata de servicios entre empresarios que tienen derecho a la deducción del impuesto, manteniéndose respecto a los sectores financiero y de seguros.

– Se extiende su aplicación a los servicios intangibles a consumidores finales, por ejemplo los servicios prestados por un asesor jurídico en el territorio de aplicación del Impuesto, comprendido por la península y las Islas Baleares (TAI) a un particular no UE pasar a tributar en territorio español si su uso efectivo se produce en el TAI.

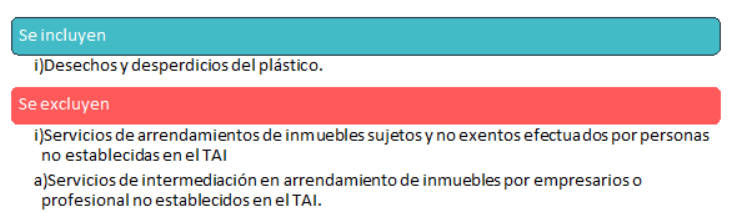

Con efectos desde 1 de enero de 2023, se excluyen y se incoporan nuevos supuestos a los que se aplicará la regla de ISP:

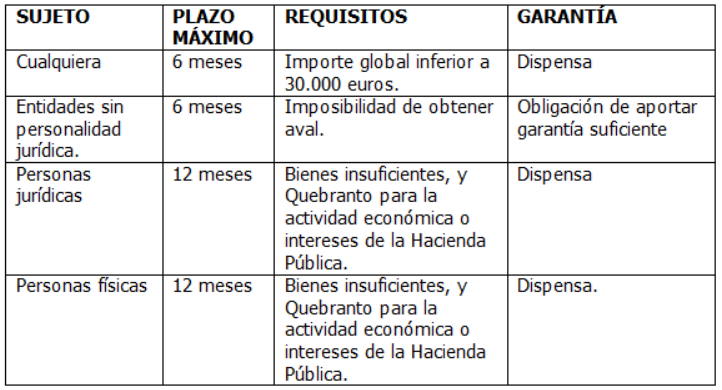

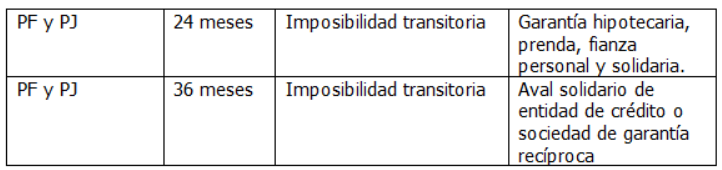

Tras la modificación operada por la Ley 16/2022, de 5 de septiembre de reforma del Texto Refundido de la Ley Concursal, que ahora se deja sin efectos y sin haber entrado en vigor, se vuelven a regular las deudas con la Hacienda Publica que podrán ser objeto de aplazamiento y fraccionamiento, incluyendo las deudas tributarias (cuotas, recargos e intereses) así como las sanciones, que se encuentren en periodo tanto voluntario como ejecutivo, siempre y cuando se acredite que se trata de una situación transitoria de tesorería, y que esta no obedece a déficits estructurales, o bien que se haya comunicado al juzgado competente la apertura de negociaciones con sus acreedores

Los acuerdos de concesión que se dicten tendrán plazos con cuotas iguales y vencimiento mensual, sin que en ningún caso puedan exceder de los regulados a continuación:

Con efectos desde el 1 de enero de 2023, se ha aprobado el nuevo Régimen Fiscal Especial de las Islas Baleares (REIB), que supone la inclusión de una serie de reducciones y bonficiaciones adicionales, sujetas al cumplimiento de los requisitos allí descritos.

De un modo esquemático, pues el REIB será objeto de una circular separada, se estipulan los siguientes beneficios fiscales.

Los contribuyentes podrán aplicar una reducción en la base imponible del impuesto sobre Sociedades o del IRPF cuando realicen Actividades Económicas en Estimación Directa, cuando destinen una parte de los beneficios de las entidades domiciliadas en Baleares o de los establecimientos permanentes situados allí, a la reserva para inversiones y que deberán realizarse en plazo a máximo de tres años, desde el devengo del impuesto.

Se establece una bonificación del 10% de las cuotas integras de IS e IRNR así como IRPF, que se correspondan con rendimientos derivados de la venta de bienes producidos en Baleares por ellos mismos, propios de actividades agrícolas, ganaderas, industriales y pesqueras; si bien, subordinada al cumplimiento de determinados requisitos de mantenimiento del empleo.