La Ley del Impuesto sobre la Renta de las Personas Físicas contempla entre diversas exenciones la exención de “Los rendimientos del trabajo percibidos por trabajos efectivamente realizados en el extranjero”. Dicha exención supone que, si bien la realización de estos trabajos constituye el hecho imponible del impuesto y España tiene potestad tributaria para gravarlos, el legislador español ha decidido excluirlos de la base del cálculo, siempre que correspondan a trabajos realizados en el extranjero que cumplan los requisitos que más adelante se detallan.

Esta exención la puede aplicar la empresa a través de su sistema de retenciones o la puede aplicar el trabajador en el momento de presentar la declaración anual del Impuesto sobre las personas físicas (modelo 100). También se podrá solicitar una vez presentada la declaración solicitando una rectificación de autoliquidación e ingresos indebidos.

La aplicación de esta exención a través del sistema de retenciones de la empresa es un beneficio más que pueden ofrecer las empresas a sus trabajadores como parte del paquete retributivo para mejorar el salario neto anual de los empleados, teniendo el mismo coste salarial para la empresa.

La exención está condicionada a poder justificar el motivo del desplazamiento y el desplazamiento en sí.

Para la correcta aplicación de la exención debe existir una colaboración entre la empresa y el trabajador, ya sea cuando el trabajador aplica la exención de forma individual como si se centraliza a través del sistema de retenciones de la empresa, pues la administración suele trasladar la carga de prueba a la empresa.

En este sentido, la empresa tiene que disponer, en todos los casos, de documentación donde se detallen las funciones propias del trabajador, el motivo que le ha llevado a realizar dicho desplazamiento y el número de días que le consta que ha viajado, ya que esta es la información mínima que solicitará la administración. Todo ello, sin perjuicio de que se aporte la documentación necesaria para justificar el desplazamiento en sí, que se detalla en el siguiente punto.

Cuando se decide aplicar la exención de manera centralizada a través del sistema de retenciones de la empresa, es importante establecer una serie de procesos internos para revisar la documentación de que se dispone para justificar la falta de retención al empleado. Asimismo, realizar un análisis exhaustivo de las funciones y motivos del desplazamiento de cada uno de los empleados que le pueda ser de aplicación, será considerado una buena práctica.

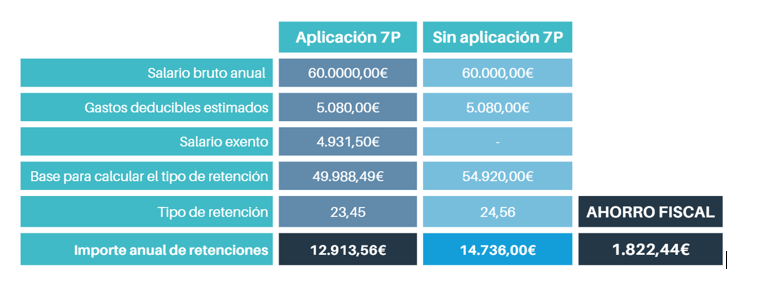

En conclusión, la aplicación de la exención por parte de la empresa a efectos de computar la retención aplicable en nómina supondrá un beneficio para el trabajador aumentándole su salario neto mensual, sin incrementar el coste salarial de la empresa.

La exención de dichos rendimientos queda condicionada al cumplimiento de los siguientes requisitos, según el art. 6.1 del Reglamento de IRPF:

Los rendimientos exentos están sujetos a la limitación cuantitativa de 60.100 euros anuales, lo que supone que, en caso de que se superen dichos límites, el excedente quedará sometido a tributación.

De otra parte, debe resaltarse la incompatibilidad con el denominado régimen de excesos, una exención diferente que corresponde al importe en exceso percibido sobre lo que normalmente cobraría el trabajador, motivado por su desplazamiento fuera de España. Por tanto, si se dieran los requisitos para aplicar ambas exenciones, se debería analizar cuál de ellas es más beneficiosa.

Sin embargo, la Dirección General de tributos ha declarado en reiteradas consultas que la exención por trabajos realizados en el extranjero es compatible con las dietas, asignaciones para gastos de locomoción y gastos normales de manutención y estancia con los límites diarios a los que se refiere el Reglamento de IRPF (DGT V2299-16).

Asimismo, el régimen es compatible con la deducción por doble imposición internacional por la parte de rendimientos no exentos por superar el límite máximo establecido en 60.100 euros para los rendimientos en el extranjero (DGT V2816-10). Para el cálculo de la citada deducción será necesario aplicar un criterio proporcional para determinar los impuestos efectivamente satisfechos en el extranjero sobre los rendimientos del trabajo no exentos.

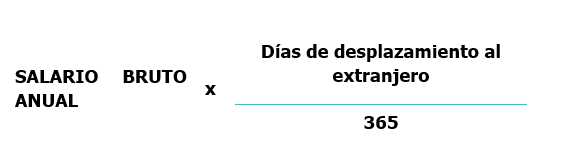

Para el cómputo de las rentas exentas, cuando no exista una retribución específica por los trabajos realizados en el extranjero, en cuyo caso se deberán analizar la conveniencia de aplicar el régimen de excesos, se debe aplicar un reparto proporcional teniendo en cuenta el número total de días al año (365, en general).

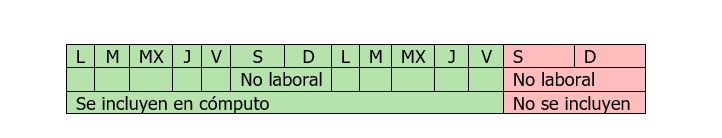

Se computarán como días exentos los días de viaje en el extranjero y se tendrá en cuenta el día de viaje. En dicho cómputo se incluirán las vacaciones y los festivos que transcurran en el extranjero, salvo los que procedan al inicio o al final del viaje.

Ejemplo.

El Señor Y se desplaza durante dos semanas a otro país para desarrollar un proyecto de ingeniería para otra empresa. El Sr. Y pasa un total de 14 días en el extranjero, y al finalizar el trabajo pasa en el destino dos días más visitando el país.

El Señor X, ingeniero de caminos con un hijo de 17 años, es enviado por la empresa española para la que trabaja el 1 de enero de 2022 a una empresa filial que tiene residencia fiscal y social en a Chile para la asistencia técnica en un proyecto de construcción de una autopista en dicho país. Una vez realizado el trabajo, tras 30 días, el Señor X retorna a España.

El Señor X percibe un salario base de 60.000 euros antes de impuestos y cotizaciones.

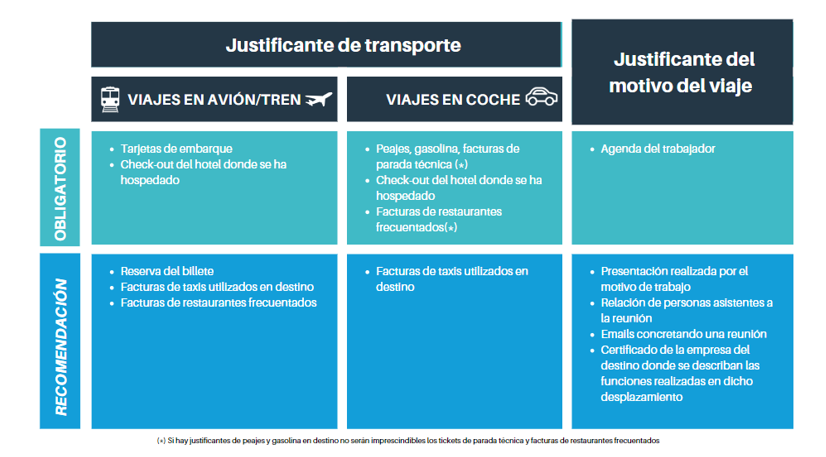

A efectos de la aplicación de la exención cualquier medio de prueba será válido, si bien lo anterior, los tribunales han señalado que “son medios de prueba de suma importancia el contrato de trabajo y las nóminas, así como también pueden ser de utilidad las facturas emitidas por la empresa residente a la no residente, especialmente si en la descripción del concepto facturado existe un desglose, por ejemplo, de horas de trabajo circunstanciadas.” (STSJ de Andalucía de 27 de julio de 2017)

Si bien lo anterior, será necesario acreditar no solamente la existencia de la relación laboral, sino también la realidad del desplazamiento, por ello, tal y como se muestra en el cuadro resumen que a continuación se expone, será necesario disponer de la documentación que así lo demuestre, entre otros cabe citar: los pasajes de avión u otros justificantes del desplazamiento tales como pagos de peajes, tanto del viaje de ida como de vuelta, justificantes de entrada y salida en el hotel en el que se aloje el trabajador o contratos de arrendamiento, la agenda del trabajador con indicación de los lugares en los que se encuentra, así como cualquier otro medio de prueba (taxis, gastos con la tarjeta de crédito…).

En Kreston Iberaudit contamos con expertos en international mobility e incentivos fiscales a trabajadores que podrán asesorarte en definir los procesos internos para aplicar el 7p a través del sistema de retenciones de las empresas y ayudarte en la realización de un análisis exhaustivo del tipo de desplazamientos y funciones que realizan los empleados que puedan quedar sujetos a la aplicación de la exención.