En la búsqueda por parte del legislador y el ejecutivo de atraer inversión de alto valor añadido a territorio nacional que fomente la competitividad del sector productivo nacional y de converger en el peso de la inversión respecto al PIB con la media de la Unión Europea, podemos encontrar una serie de medidas que buscan fomentar la investigación científica y la innovación tecnológica (I+D+i).

Estas medidas se concretan, entre otros, en beneficios fiscales como la deducción por I+D+i en el Impuesto sobre Sociedades o la “Patent Box” así como en la libertad de amortización de los activos acogidos a estas actividades.

En la presente circular nos centramos en la primera de estas y que consiste en aplicar una deducción adicional en la cuota, es decir, de los impuestos a pagar, en dos modalidades, así la legislación española divide en dos escenarios la deducción, aquella que se deriva de las inversiones en investigación y desarrollo; y de otro lado los que se refieren a innovación tecnológica.

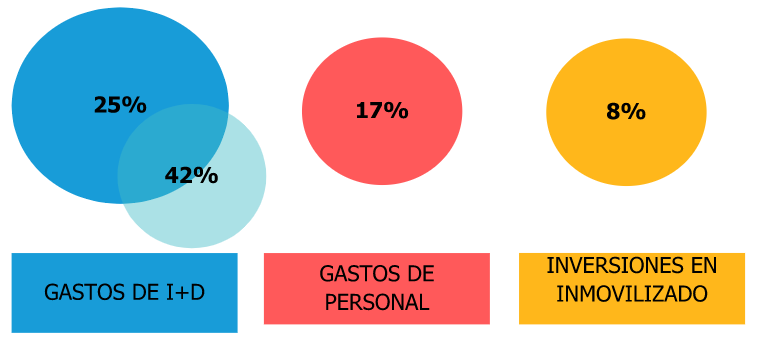

En la primera de las modalidades, la deducción será del 25% de los gastos efectuados en el periodo impositivo por los conceptos de investigación y desarrollo (no de innovación tecnológica), y que incluso puede aumentarse hasta el 42% en el aumento que se de con respecto a la media del grupo mercantil en los dos años anteriores.

Asimismo, de forma adicional podrá deducirse un 17% por los gastos del periodo impositivo correspondientes al personal investigador cualificado adscrito en exclusiva a actividades de I+D, y de un 8% sobre las inversiones en elementos de inmovilizado diferentes a construcciones y terrenos (inmuebles).

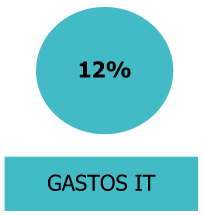

En cambio, si en lugar de calificarse como investigación científica la inversión se califica de innovación tecnológica, se permite practicar en la cuota íntegra del grupo una deducción del 12% sobre los gastos del período impositivo correspondientes al resto de actividades de innovación tecnológica desarrollada a nivel de grupo.

Se considerará investigación a la indagación original y planificada que persiga descubrir nuevos conocimientos y una superior comprensión en el ámbito científico y tecnológico, y desarrollo a la aplicación de los resultados de la investigación o de otro tipo de conocimiento científico para la fabricación de nuevos materiales o productos o para el diseño de nuevos procesos o sistemas de producción, así como para la mejora tecnológica sustancial de materiales, productos, procesos o sistemas preexistentes.

También se considerará actividad de investigación y desarrollo:

Se considerará innovación tecnológica la actividad cuyo resultado sea un avance tecnológico en la obtención de nuevos productos o procesos de producción o mejoras sustanciales de los ya existentes. Se considerarán nuevos aquellos productos o procesos cuyas características o aplicaciones, desde el punto de vista tecnológico, difieran sustancialmente de las existentes con anterioridad.

Consciente de la complejidad de la calificación, el art. 35 LIS contempla la posibilidad de aportar un informe motivado, con carácter vinculante por la administración y que sea emitido por el Ministerio de Economía y Competitividad (actualmente Ministerio de Asuntos Económicos y Transformación Digital) sobre si las actividades pueden calificarse de Investigación y Desarrollo (I+D), Innovación Tecnológica (IT) o no pueden clasificarse como ninguna de ellas y no tienen derecho a la deducción.

Asimismo, dada la altísima litigiosidad en el asunto, el art. 38 del Reglamento del Impuesto sobre Sociedades (RIS) contempla la posibilidad de que aquellas entidades que tengan el propósito de realizar actividades de I+D+i puedan solicitar a la Administración tributaria, un informe vinculante para las autoridades tributarias de la valoración de los gastos susceptibles de disfrutar de la exención.

Además, existen diversas entidades privadas que cumplen con la función de acreditación y que a la hora de aplicar estas deducciones pueden servir para allanar el camino hacia la misma, desde Kreston Iberaudit contamos con acuerdos con diversas entidades para la elaboración de estos informes, que en un proceso de inspección tributaria, supondrían una importante minoración del riesgo.

Darán derecho a la deducción las cantidades que se hayan pagado para la realización de actividades de I+D+i, cuando estas se hayan satisfecho en España o en cualquier otro estado miembro de la UE; y es que sólo podrán formar parte de la base de la deducción los gastos vinculados a actividades realizadas en España o en cualquier otro Estado miembro de la Unión Europea o del Espacio Económico Europeo, ya sean llevados a cabo por la propia empresa o por un tercero en quien se hayan externalizado.

“La base de la deducción estará constituida por el importe de los gastos de investigación y desarrollo y, en su caso, por las inversiones en elementos de inmovilizado material e intangible excluidos los edificios y terrenos.

Se considerarán gastos de investigación y desarrollo los realizados por el contribuyente, incluidas las amortizaciones de los bienes afectos a las citadas actividades, en cuanto estén directamente relacionados con dichas actividades y se apliquen efectivamente a la realización de éstas, constando específicamente individualizados por proyectos.

La base de la deducción se minorará en el importe de las subvenciones recibidas para el fomento de dichas actividades e imputables como ingreso en el período impositivo.

Las inversiones se entenderán realizadas cuando los elementos patrimoniales sean puestos en condiciones de funcionamiento.” – art. 35.1.b) LIS –

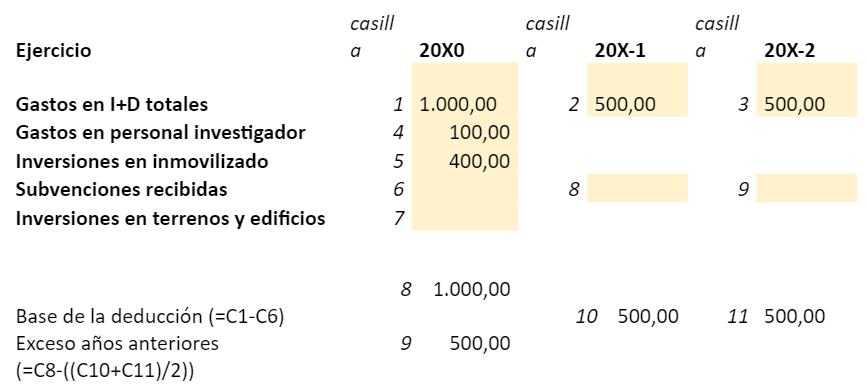

Así, para la cuantificación de la deducción en Investigación y Desarrollo, deberemos realizar unas individualizaciones previas.

1º) Determinar el gasto total que puede ser objeto de deducción conforme a las definiciones antes dadas y las subvenciones recibidas para ello.

2º) Determinar el importe del gasto en personal investigador exclusivamente afecto a labores de investigación.

3º) Determinar el importe total de las inversiones en inmovilizado material o intangible, afecto a dichas inversiones, y el de inversiones inmobiliarias (terrenos y edificaciones)

En un ejemplo:

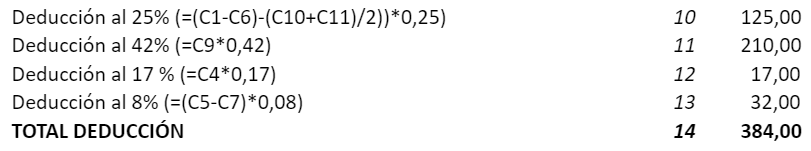

La subvención base será de un 25% sobre los gastos del ejercicio, pero en la parte que exceda de la media de los dos últimos ejercicios la deducción aplicable será del 42%.

Adicionalmente podrá aplicarse una deducción, que se adicionará sobre el importe anterior del 17% de los gastos en personal investigador y del 8% en inversiones de inmovilizado que sean diferentes a inversiones inmobiliarias.

En el ejemplo anterior,

La deducción, tendrá un límite conjunto con las demás deducciones, incluida la deducción por IT, de un máximo del 50% de la cuota íntegra del ejercicio, es decir, del impuesto que debería haberse pagado de no haber existido la misma, por lo que previamente deberá calcularse el Impuesto sobre Sociedades. La parte que exceda de dicha cuota, tendrá la consideración de Activo por Impuesto Diferido (DTA, por sus siglas en inglés), y podrá aplicarse en los 18 ejercicios siguientes en los que la cuota fuera suficiente.

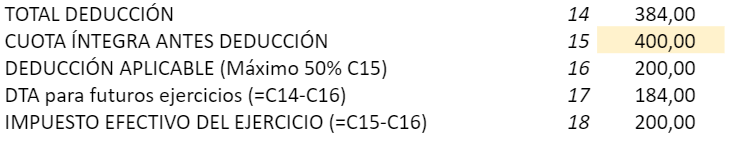

En el ejemplo anterior, si la cuota del Impuesto sobre Sociedades es de 400 unidades monetarias, la deducción aplicable máxima del 50% sería de 200 euros que minorarían la cuota a ingresar en la Hacienda Pública y los restantes 184 euros, podría aplicarlos en los ejercicios siguientes.

La base de la deducción estará constituida por el importe de los gastos del período en actividades de innovación tecnológica que correspondan a los siguientes conceptos:

A dichos gastos se les aplicará un porcentaje de deducción del 12%, cuyo resultado minorará la cuota tributaria, con un máximo conjunto del 50%.