El 11 de abril de 2023 se iniciará el plazo para la presentación de la autoliquidación en el Impuesto sobre la Renta de las Personas Fisicas del ejercicio 2022 (IRPF) y de Impuesto sobre el Patrimonio (IP). Además este 2023, se inaugura el Impuesto de Solidaridad de Grandes Fortunas, un tributo que se aprobó y devengó el 31 de diciembre y cuyo funcionamiento es prácticamente idéntico al Impuesto sobre el Patrimonio tal y como Juan Arroyo, socio de la oficina de Madrid contó en nuestra NEWSALERT de 18 de noviembre de 2022.

Les recordamos las fechas para confeccionar su declaración del Impuesto sobre la Renta e Impuesto de Patrimonio 2022:

A continuación, tratamos las principales novedades a tener en cuenta durante esta campaña de Renta y trataremos algunos puntos, ya clásicos que debemos tener en cuenta:

La Ley de Presupuestos Generales del Estado para el ejercicio 2022, aprobó una limitación en la reducción por aportaciones a planes de pensiones, que en ejercicios anteriores ya se había limitado a los 2.000 euros; y que ahora se rebaja a 1.5000 euros para las aportaciones realizadas en 2022.

Esta modificación en la norma supone que, si un contribuyente de IRPF aporta cantidades superiores a los 1.500,00 euros, no podrá deducirse un importe superior, salvo cuando se hagan aportaciones a planes de pensiones empresariales a los que el empresario haya contribuido en igual cantidad.

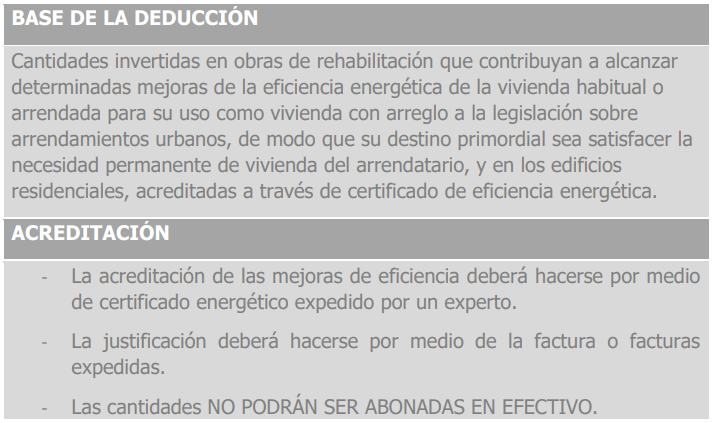

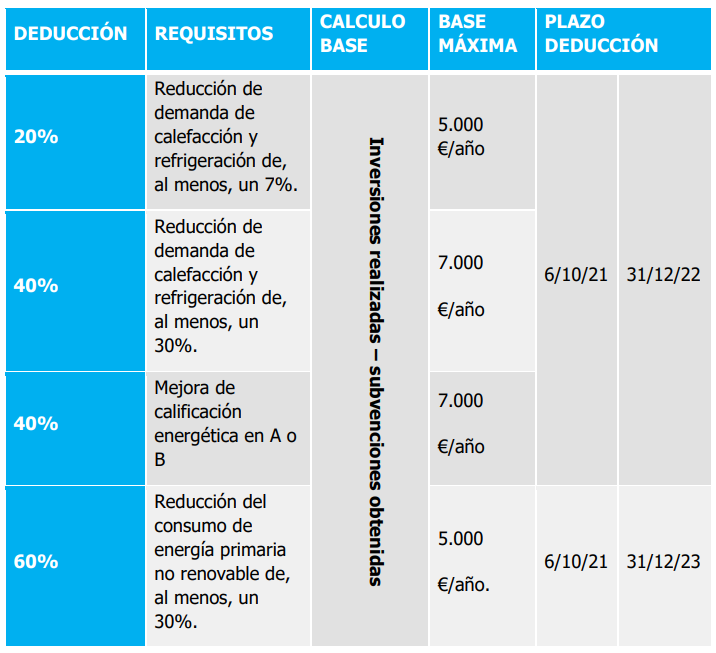

El Real Decreto Ley 19/2021, trajo consigo una deducción a nivel estatal tendente a buscar la mejor en la eficiencia energética de las viviendas habituales o arrendadas como vivienda habitual. En este sentido, aquellos contribuyentes que durante 2022 realizaron mejoras en la eficiencia energética de sus hogares o de hogares arrendados, podrás deducir entre el 20% y el 60%, con máximos de hasta 7.000 euros al año de base, según el coste de estas instalaciones. Es importante tener en cuenta que, del coste de la inversión realizada, deberá descontarse, en todo caso, las subvenciones recibidas para la realización del las mismas.

La acreditación de las mejores en la eficiencia energética deberá hacerse por medio de certificado energético expedido por un experto, y el coste de las mimas mediante la correspondiente factura que en ningún caso podrá se podrá haber abonado en efectivo.

Como regla general, están obligados a presentar la declaración de la renta aquellos que únicamente obtengan rendimientos del trabajo (empleados, pensionistas, parados, becarios…) por importe superior a los 22.000 euros anuales brutos con un solo pagador o 14.000 euros anuales brutos en el caso de que se disponga de dos o más pagadores.

En el caso de que se obtengan además rendimientos del trabajo y de otras rentas como rendimientos de capital mobiliario (dividendos de acciones, intereses de deudas), rendimientos del capital inmobiliario (alquileres) o ganancias patrimoniales (por ejemplo, haber vendido un activo durante el año) se estará obligados a presentar la declaración cuando el importe de estas rentas sean superiores a los 1.000 euros brutos anuales.

La AEAT considera que NO se tiene más de un pagador cuando:

1. El trabajador esté afectado por cambio de empresa como consecuencia de fusiones, absorciones, subrogaciones de contratos (DGT V1438-21, V1153-20).

2. Los trabajadores de las Administraciones Públicas cuyos pagadores tienen la misma personalidad jurídica (DGT V2278-20).

3. Diferentes pensiones pagadas por un mismo organismo, por ejemplo, pensión de viudedad y pensión por jubilación (DGT V2366-20).

Asimismo, no tiene la consideración de pagador aquel que satisface rentas no sujetas al impuesto (a estos efectos, debe precisarse que la no sujeción es diferente a las rentas exentas a las que se refiere el art. 7 de la Ley 35/2006, del Impuesto sobre la Renta de las Personas Físicas).

En cambio, se considerará que existe más de un pagador cuando además de las percepciones de la empresa se hayan recibido pagos del Servicio de Empleo Público Estatal (SEPE); por ejemplo, por haber estado en el paro y haber recibido prestaciones por desempleo, o derivadas de ERTE).

Si la declaración de la renta nos sale a pagar, tendremos la posibilidad de aplazar la deuda resultante en dos pagos del 60% y del 40% que se deberán domiciliar en una cuenta bancaria Española y que se cargarán en nuestro cuenta a partir del día 1 de julio y, aproximadamente, a finales de octubre o principios de noviembre.

Para poder fraccionar dicho pago:

1. La autoliquidación debe presentarse en periodo voluntario y domiciliarse, por lo tanto, antes del 27 de junio.

2. Los importes deben domiciliarse en una cuenta de una entidad colaboradora, la mayoría de las entidades españolas lo son.

Fuera de estos supuestos, es posible solicitar el aplazamiento o fraccionamiento como con cualquier otro tipo de deuda tributaria, y no será necesario aportar garantías (avales bancarios o similares), cuando la deuda sea inferior a 30.000 euros, pero debemos tener en cuenta que en este caso se nos aplicarán intereses de demora (4,06% en 2023) y en caso de denegarse el aplazamiento, no sería ya posible optar por el primer régimen.

Si bien han salido noticias en prensa sobre la intención del Consejo de Ministros de elevar este importe hasta 50.000 euros, esta todavía no se ha aprobado y se encuentra en trámite de audiencia pública.

De acuerdo con la Ley, Hacienda tiene un plazo de seis meses desde la finalización del plazo para proceder a la devolución del importe, o bien para iniciar un procedimiento de Inspección o Comprobación Limitada.

Por lo tanto, Hacienda tiene hasta seis meses para devolvernos el importe correspondiente, a partir del cual se devengará el interés legal del dinero, que deberán liquidar de oficio y, que para el ejercicio 2023 se fija en el 4,06%.

La falta de presentación en el periodo voluntario, antes del 30 de junio, supondrá que se nos apliquen de entrada los recargos por presentación extemporánea del 1% por cada mes vencido y del 15% a partir del año, a partir del cual, además, se aplicarán intereses de demora.

Si la declaración nos salía a devolver, pero estábamos obligados a presentarla, igualmente se nos podrá exigir una sanción por no presentar declaraciones sin perjuicio para la hacienda pública consistente en multa pecuniaria fija de 200 euros, que podrá verse reducida en un 50% si no ha mediado requerimiento de la Administración.

La Ley 58/2003, de 17 de diciembre, General Tributaria establece que el periodo ejecutivo se iniciará, en los impuestos que se exijan mediante autoliquidación, como el IRPF, en el momento en el que se presente la declaración extemporánea o cuando finalice el periodo de declaración voluntaria.

A partir del inicio del periodo ejecutivo de acuerdo con el artículo 28 de la Ley General Tributaria, se nos aplicarán recargos del 5% al 20% según el tiempo que haya transcurrido.

Por lo tanto, si presentamos la declaración fuera de plazo, pero no pagamos en ese momento, resulta exigible de entrada un recargo del 5% y que transcurrido el tiempo puede alcanzar el 20% y el interés de demora.

En el caso de que presentásemos la declaración en plazo, podríamos pedir el fraccionamiento o aplazamiento en ese momento, para que no se iniciase el periodo ejecutivo, porque si llegado el día 30 de junio no hemos pagado nos resultará exigible el recargo anterior (del 5% al 20% + i. demora).

Como empresario individual, se suelen tener gastos para el ejercicio de la actividad, desde la propia cuota de autónomos hasta facturas de proveedores y profesionales a los que hemos tenido que acudir para poder vender nuestros productos o prestar servicios.

Al instrumentarse la tributación sobre el rendimiento neto, es muy importante que aquellos que se encuentren en “estimación directa”, es decir, los que no tributen por los conocidos como “módulos empresariales”; tengan muy presente los gastos que se pueden deducir, cuales son los discutidos por la Administración y los requisitos formales respecto a cada uno de ellos.

En la NEWSALERT de 27 de julio de 2022, publicamos una guía esencial a tener en cuenta para estos contribuyentes.

En Kreston Iberaudit contamos con expertos en materia fiscal que podrán asesorarte en la tributación y confección de tus rentas, con un amplio conocimiento en materia de deducciones y beneficios fiscales aplicables.