Una de las preocupaciones de muchos contribuyentes es cómo reducir la tributación en el Impuesto sobre la Renta de las Personas Físicas (IRPF) que se materializan en la presentación de conocida “Declaración de la Renta”.

Aunque el plazo para presentar la declaración de la renta 2024 se abre entre los meses de abril y junio de 2025, las decisiones que pueden afectar al resultado deben tomarse antes del 31 de diciembre de 2024, fecha en que se devenga el impuesto. En la presente circular se repasan algunas de las formas más habituales de reducir la base imponible y el tipo efectivo del impuesto sobre la renta.

Aportaciones a planes de pensiones

Las aportaciones a los planes de pensiones, a los planes de previsión social empresarial, a los planes de previsión asegurados, a las mutualidades de previsión social y, a las primas satisfechas a seguros privados que cubran exclusivamente el riesgo de dependencia severa o gran dependencia reducen directamente la base imponible, con el límite máximo conjunto deducible de la menor de las siguientes cantidades:

- El 30 por ciento de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio, o 1.500 € anuales, que se incrementará en 8.500 €, siempre que tal incremento provenga de contribuciones empresariales, o de aportaciones del trabajador al mismo instrumento de previsión social por importe igual o inferior a las cantidades que resulten al aplicar los coeficientes previstos en la norma en función del importe anual de la contribución empresarial. A estos efectos, las cantidades aportadas por la empresa que deriven de una decisión del trabajador tendrán la consideración de aportaciones del trabajador.

- Los autónomos podrán incrementar el límite en 4.250 euros anuales, siempre que tal incremento provenga de las aportaciones que realicen a los planes de pensiones sectoriales, aportaciones a los planes de pensiones de empleo simplificados, entre otras aportaciones previstas en la norma.

Asimismo, la ley contempla la posibilidad de realizar aportaciones a los sistemas de previsión social del cónyuge, cuando dicho cónyuge no obtenga rendimientos netos del trabajo ni de actividades económicas o los obtenga en cuantía inferior a 8.000 euros anuales, aplicándose una reducción en la base imponible con el límite máximo de 1.000 euros anuales.

Constitución de rentas vitalicias por personas mayores de 65 años.

Los contribuyentes mayores de 65 años podrán excluir de gravamen las ganancias patrimoniales que se pongan de manifiesto con ocasión de la transmisión de elementos patrimoniales (no necesariamente inmuebles), siempre que el importe (total o parcial) obtenido por la transmisión se destine en el plazo de seis meses a constituir una renta vitalicia asegurada a su favor. La cantidad máxima total que a tal efecto podrá destinarse será de 240.000 €.

Para poder aplicar esta exención se necesita el cumplimiento de los siguientes requisitos.

- El contrato de renta vitalicia deberá suscribirse entre el contribuyente, que tendrá condición de beneficiario, y una entidad aseguradora.

- La renta vitalicia deberá tener una periodicidad inferior o igual al año, comenzar a percibirse en el plazo de un año desde su constitución, y el importe anual de las rentas no podrá decrecer en más de un 5 por ciento respecto del año anterior.

- El contribuyente deberá comunicar a la entidad aseguradora que la renta vitalicia que se contrata constituye la reinversión del importe obtenido por la transmisión de elementos patrimoniales, a efectos de la aplicación de esta exención.

Deducción por la adquisición de vehículos eléctricos enchufables y de pila de combustible y puntos de recarga

Se prevé la deducción del 15 por ciento del valor de adquisición de un vehículo eléctrico nuevo siempre y cuando se cumpla alguno de estos requisitos:

- Cuando se adquiera desde el 30 de junio de 2023 hasta el 31 de diciembre de 2024.

- Cuando se abone al vendedor desde el 30 de junio de 2023 al 31 de diciembre de 2024 una cantidad a cuenta que represente al menos el 25 por ciento del valor de adquisición del vehículo.

En ambos casos la base máxima de la deducción será de 20.000 euros y está constituida por el valor de adquisición del vehículo, incluidos gastos y tributos inherentes a la adquisición, descontando aquellas cantidades que se hayan subvencionado o vayan a ser subvencionadas a través de un programa de ayudas públicas.

Igualmente se establece una deducción del 15 por ciento de las cantidades satisfechas desde el 30 de junio de 2023 hasta el 31 de diciembre de 2024 para las instalaciones que se realicen durante este periodo en un inmueble de propiedad del contribuyente de sistemas de recarga de baterías para vehículos eléctricos siempre y cuando no estén afectos a una actividad económica.

La base máxima anual de esta deducción será de 4.000 euros anuales y estará constituida por las cantidades satisfechas, mediante tarjeta de crédito o débito, transferencia bancaria, cheque nominativo o ingreso en cuentas en entidades de crédito, a las personas o entidades que realicen la instalación, debiendo descontar aquellas cuantías que, en su caso, hubieran sido subvencionadas a través de un programa de ayudas públicas.

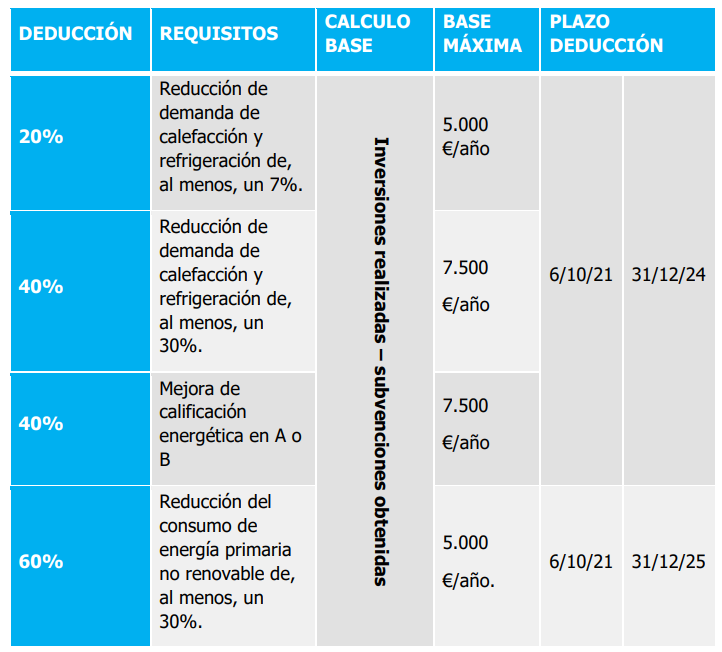

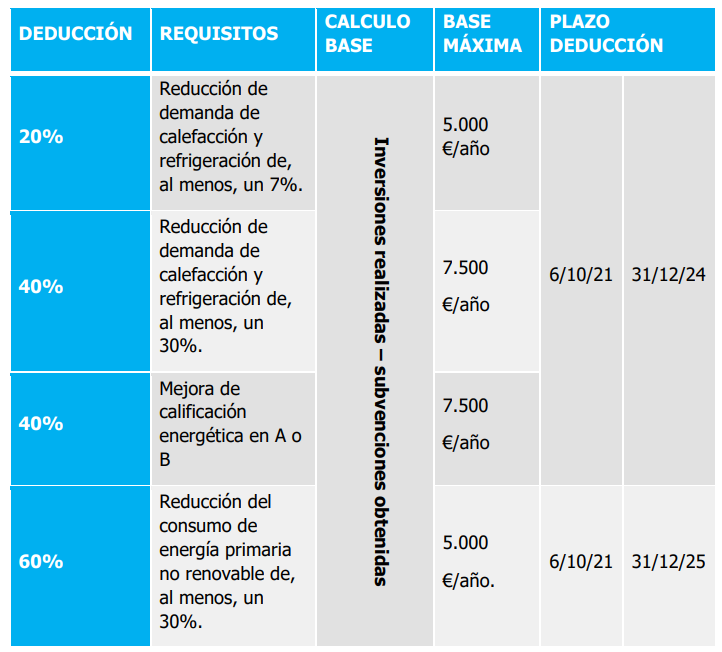

Deducción por obras de mejora de la eficiencia energética de viviendas.

- Los contribuyentes podrán deducirse el 20 por ciento de las cantidades satisfechas desde el 6 de octubre de 2021 hasta el 31 de diciembre de 2024 por las obras realizadas durante dicho período para la reducción de la demanda de calefacción y refrigeración de su vivienda habitual o de cualquier otra de su titularidad que tuviera arrendada para su uso como vivienda en ese momento o en expectativa de alquiler, siempre que en este último caso, la vivienda se alquile antes de 31 de diciembre de 2025.

La deducción se practicará en el período impositivo en el que se expida el certificado de eficiencia energética emitido después de la realización de las obras y en el caso de que el certificado se expida en un período impositivo posterior a aquél en el que se abonaron cantidades por tales obras, la deducción se practicará en este último tomando en consideración las cantidades satisfechas desde el 6 de octubre hasta el 31 de diciembre de dicho período impositivo. En todo caso, dicho certificado deberá ser expedido antes de 1 de enero de 2025.

La base máxima anual de esta deducción será de 5.000 euros anuales.

- Los contribuyentes podrán deducirse el 40 por ciento de las cantidades satisfechas desde el 6 de octubre hasta el 31 de diciembre de 2024 por las obras realizadas durante dicho período para la mejora en el consumo de energía primaria no renovable de su vivienda habitual o de cualquier otra de su titularidad que tuviera arrendada para su uso como vivienda en ese momento o en expectativa de alquiler, siempre que, en este último caso, la vivienda se alquile antes de 31 de diciembre de 2025.

La base máxima anual de esta deducción será de 7.500 euros anuales.

- Los contribuyentes propietarios de viviendas ubicadas en edificios de uso predominante residencial en el que se hayan llevado a cabo desde el 6 de octubre hasta el 31 de diciembre de 2025 obras de rehabilitación energética, podrán deducirse el 60 por ciento de las cantidades satisfechas durante dicho período por tales obras. A estos efectos, tendrán la consideración de obras de rehabilitación energética del edificio aquéllas en las que se obtenga una mejora de la eficiencia energética del edificio en el que se ubica la vivienda, debiendo acreditarse con el certificado de eficiencia energética del edificio expedido por el técnico competente después de la realización de aquéllas una reducción del consumo de energía primaria no renovable, referida a la certificación energética, de un treinta por ciento como mínimo, o bien, la mejora de la calificación energética del edificio para obtener una clase energética «A» o «B», en la misma escala de calificación, respecto del expedido antes del inicio de las mismas.

La base máxima anual de esta deducción será de 5.000 euros anuales.

Las cantidades satisfechas no deducidas por exceder de la base máxima anual de deducción podrán deducirse, con el mismo límite, en los cuatro ejercicios siguientes, sin que en ningún caso la base acumulada de la deducción pueda exceder de 15.000 euros.

Reducción por arrendamiento de vivienda habitual

I.- Reducción por arrendamiento de vivienda para los contratos de arrendamiento celebrados desde el 1 de enero de 2024.

Se modifica la actual reducción por arrendamientos destinados a vivienda habitual del 60 por ciento, estableciéndose que el rendimiento neto positivo se reducirá:

- En un 90 por ciento cuando se haya formalizado por el mismo arrendador un nuevo contrato de arrendamiento sobre una vivienda situada en zonas de mercado residencial tensionado, con una reducción en la renta al menos un 5 por ciento sobre el contrato anterior.

- En un 70 por ciento cuando se trate de la incorporación al mercado de viviendas destinadas al alquiler en zonas de mercado residencial tensionado y se alquilen a jóvenes de entre 18 y 35 años em dichas áreas, o bien, se trate de vivienda asequible incentivada o protegida, arrendada a la administración pública o entidades del tercer sector o de la economía social que tengan la condición de entidades sin fines lucrativos, o acogida a algún programa público de vivienda que limite la renta del alquiler.

- En un 60 por ciento cuando, no cumpliéndose los requisitos mencionados anteriormente, la vivienda hubiera sido objeto de una actuación de rehabilitación que hubiera finalizado en los dos años anteriores a la fecha de celebración del contrato.

- En un 50 por ciento en cualquier otro caso.

II.- Reducción por arrendamiento de vivienda para los contratos de arrendamiento celebrados con anterioridad al 26 de mayo de 2023.

A los rendimientos netos positivos de capital inmobiliario derivados de contratos de arrendamiento de vivienda que se hubieran celebrado con anterioridad a 26 de mayo del 2023, seguirán aplicando en 2024 la reducción del 60 por ciento vigente hasta el 31/12/2023.

III.- Reducción por arrendamiento de vivienda para los contratos de arrendamiento celebrados desde el 26 de mayo de 2023 al 31 de diciembre de 2023.

A partir del 1 de enero de 2024 se aplicará las reducciones del 90,70,60 o 50 por ciento que proceda en función de las circunstancias señaladas anteriormente.

Obligación de presentar declaración de la renta para determinados contribuyentes.

Es muy importante para la declaración de la renta de 2024 hacer una breve mención a los obligados a presentar declaración de la renta, tras las modificaciones introducidas.

- Se modifica por tanto el artículo 299 del Real decreto-Legislativo 8/2015 de 30 de octubre, por el que se aprueba el texto refundido de la Ley General de la Seguridad Social, introduce en su apartado 1.K) la obligación de presentar la declaración correspondiente al Impuesto sobre la Renta de las Personas Físicas para todos aquellos solicitantes y beneficiarios de prestaciones por desempleo.

- Los autónomos que en cualquier momento del período impositivo hubieran estado de alta, como trabajadores por cuenta propia, en el Régimen Especial de Trabajadores por Cuenta Propia o Autónomos, o en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar.

- Tanto los receptores del IMV como todos los miembros de la unidad de convivencia, deben presentar su declaración del IRPF, independientemente de la cantidad de los ingresos recibidos.

Requisitos para aplicar la exención en el Impuesto sobre el Patrimonio en la empresa familiar.

Para poder aplicar la exención se requiere que la entidad participada realice una actividad económica y no puede tener por actividad principal la gestión de un patrimonio mobiliario o inmobiliario.

Se considera que una entidad gestiona un patrimonio mobiliario o inmobiliario cuando, durante más de 90 días del ejercicio social, más de la mitad de su activo está constituido por valores o no está afecto a actividades económicas.

El sujeto pasivo debe ostentar un porcentaje de participación directa igual o superior al 5 por ciento del capital de la entidad.

Este porcentaje se eleva al 20 por ciento cuando se computa conjuntamente con su cónyuge, ascendientes, descendientes o colaterales de segundo grado.

Además, el causante debe ejercer funciones de dirección de forma habitual, personal y directa, percibiendo una retribución que represente más del 50 por ciento de sus rendimientos netos de trabajo y de actividades empresariales y profesionales.

La adquisición de la empresa familiar debe mantenerse durante un plazo de diez años siguientes al fallecimiento del causante, salvo que el adquirente fallezca dentro de este plazo.

Resumimos por tanto los requisitos que se tienen que cumplir:

- Actividad Económica: La entidad debe realizar una actividad económica y no tener como actividad principal la gestión de un patrimonio mobiliario o inmobiliario.

- Participación en el Capital: La participación del contribuyente en el capital de la entidad debe ser al menos del 5 por ciento de forma individual, o del 20 por ciento conjuntamente con su cónyuge, ascendientes, descendientes o colaterales de segundo grado.

- Funciones de Dirección: El sujeto pasivo debe ejercer efectivamente funciones de dirección en la entidad, y la remuneración por este cargo debe representar más del 50 por ciento de la totalidad de los rendimientos empresariales, profesionales y de trabajo personal.

Cumpliendo estos requisitos, las acciones y participaciones que posee el contribuyente quedarían exentas de tributación del Impuesto sobre el Patrimonio.

¿Te ha resultado útil? Descarga el Pdf.