Por el régimen de consolidación fiscal, las entidades residentes en España integrantes de un Grupo Fiscal pueden adicionar sus resultados y presentar una única declaración del Impuesto sobre Sociedades.

La normativa española del Impuesto sobre Sociedades permite a los grupos de sociedades tributar como un único contribuyente integrando los resultados obtenidos por cada una de las sociedades que integran el grupo de forma agregada o consolidada. Esta opción tributaria, es un régimen especial regulado en los artículos 55 y siguientes de la Ley 27/2014, del Impuesto sobre Sociedades (LIS, en adelante) y en el artículo 47 Real Decreto 634/2015, de 10 de julio, Reglamento del Impuesto sobre Sociedades (RIS)

En otras palabras, las entidades que forman parte de un grupo pueden optar por tributar conjuntamente en lugar de hacerlo de forma individual. Para optar por el régimen de consolidación fiscal es necesario cumplir ciertos requisitos que se detallan en la presente circular.

La consolidación fiscal en el Impuesto sobre Sociedades puede ofrecer varios beneficios a las entidades que deciden acogerse a este régimen, entre los que se destacan:

1. Desaparece la necesidad de documentar las operaciones vinculadas realizadas entre entidades del Grupo Fiscal.

2. Compensación de pérdidas y reducción del coste fiscal por Impuesto sobre Sociedades: el régimen de consolidación fiscal permite la compensación de los beneficios y las pérdidas obtenidos por las empresas del grupo en el ejercicio, lo que puede ser muy beneficioso para los Grupos que registran pérdidas en alguna/s de las sociedades filiales.

La aplicación del régimen especial puede permitir la reducción de los costes fiscales a nivel del grupo, ya que las pérdidas de una entidad pueden compensarse, (en el 2023 con la limitación temporal del 50%), con los beneficios de otras. Ello puede reducir el importe total del Impuesto sobre Sociedades a pagar por el Grupo.

3. Neutralidad fiscal de las operaciones intragrupo: los resultados por operaciones internas se difieren hasta que se realicen frente a ajenos al Grupo.

En resumen, la consolidación fiscal en el Impuesto sobre Sociedades en España puede ofrecer beneficios significativos a las entidades que forman parte de un grupo, permitiendo la simplificación/eliminación de las obligaciones de documentación de las operaciones vinculadas, la compensación de pérdidas entre entidades del mismo grupo, la reducción de la carga fiscal y consiguiente mejora de la gestión financiera.

De acuerdo con el art. 58 LIS, se entenderá por grupo fiscal el conjunto de entidades residentes en territorio español que cumplan los requisitos establecidos en la norma:

El régimen de consolidación fiscal es un régimen opcional, lo que significa que debe ejercitarse la opción en tiempo y forma, por acuerdo adoptado por todas y cada una de las sociedades que integran el grupo fiscal:

Estos requisitos deben cumplirse por aquellas sociedades que se incorporen en periodos posteriores, siendo la entidad dominante (o su representante en el supuesto de Dominante no residente) la obligada a comunicar dichos acuerdos a la Administración tributaria mediante Anexo al primer pago fraccionado de cada ejercicio en el que se deben detallar las altas y bajas.

Ejercitada la opción, ésta se aplicará de forma indefinida, mientras no se renuncie a su aplicación. Es relevante tener en cuenta que las entidades dependientes que cumplan los requisitos anteriormente indicados, que se incorporen al Grupo en periodos impositivos posteriores, no tienen derecho a optar por el régimen, sino que se incorporan de forma obligatoria al Grupo Fiscal, en el año siguiente a su incorporación al Grupo. En los supuestos de sociedades de nueva constitución, la integración obligatoria en el Grupo Fiscal se produce desde su primer periodo impositivo.

Una vez que las empresas integrantes del grupo hayan optado por la aplicación de este régimen especial, será la entidad representante del grupo fiscal (generalmente la entidad dominante, salvo que esta sea no residente) quien deberá dar cumplimiento a las obligaciones tanto materiales como formales, que se deriven de dicho régimen.

1. La entidad representante del grupo fiscal deberá formular, a efectos fiscales, el balance, la cuenta de pérdidas y ganancias, un estado que refleje los cambios en el patrimonio neto del ejercicio y un estado de flujos de efectivo consolidados, aplicando el método de integración global a todas las entidades que integran el grupo fiscal.

2. La entidad representante del grupo fiscal deberá presentar la declaración del grupo fiscal liquidando e ingresando la deuda tributaria correspondiente, tanto la liquidación anual (Modelo 220), como de los pagos fraccionados (Modelo 222).

Esta obligación no exime a las Entidades del Grupo de presentar sus propias declaraciones individuales del IS (Modelo 200), si bien estas se hacen con carácter informativo y las cuotas resultantes no serán ingresadas.

3. Las actuaciones administrativas de comprobación o investigación realizadas frente a cualquier entidad del grupo fiscal, con el conocimiento formal de la entidad representante del mismo, interrumpirán el plazo de prescripción del Impuesto sobre Sociedades que afecta al citado grupo fiscal.

4. Las entidades del grupo fiscal responderán solidariamente del pago de la deuda tributaria, excluidas las sanciones.

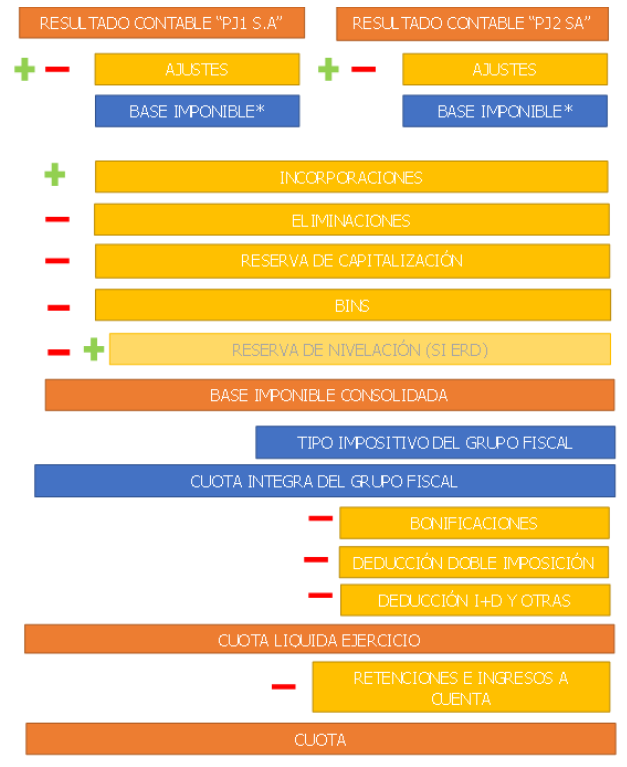

Para calcular la base imponible de grupo de consolidación, se deben seguir los siguientes pasos:

1. Calcular la base imponible individual de cada empresa que forma parte del grupo, de acuerdo con las normas fiscales generales.

2. Sumar las bases imponibles resultantes de todas las empresas del grupo, sin incluir las bases imponibles negativas de otros ejercicios pendientes de aplicación.

Debe tenerse en cuenta que las bases imponibles negativas generadas en el ejercicio, pueden ser compensadas con los resultados positivos obtenidos por otras sociedades del grupo.

En el ejercicio iniciado en 2023, se limitará al 50% la compensación de bases imponibles negativas (BINs) individuales de cada una de las entidades que forman parte del grupo fiscal para calcular la base imponible del grupo, integrándose la diferencia en los diez periodos posteriores.

3. Realizar las incorporaciones y eliminaciones que procedan por operaciones intragrupo.

4. Aplicar la compensación de bases imponibles negativas.

5. Aplicar las deducciones y bonificaciones que correspondan al grupo, de acuerdo con las normas fiscales generales.

6. Aplicar el tipo impositivo que corresponda, teniéndose en cuenta que todas las sociedades integrantes deberán tributar a un mismo tipo impositivo.

Debe tenerse en cuenta que la Ley de Presupuestos Generales del Estado para 2022 incluyó el tipo mínimo del 15% en el Impuesto sobre Sociedades, que resulta aplicable a aquellas entidades con un importe neto de la cifra de negocios (INCN) superior a 20 millones, pero también y con independencia del INCN a los grupos de consolidación fiscal. La introducción de esta medida supone una limitación a la aplicación de las deducciones por I+D+i y creación de empleo a nivel consolidado. El tipo mínimo se calcula a nivel del grupo fiscal.

Para los períodos impositivos iniciados a partir del 1 de enero del 2021, se debe integrar en la Base Imponible de la entidad perceptora el 5% del dividendo intragrupo recibido, ya que no es objeto de eliminación para determinar la Base Imponible del Grupo Fiscal.

Las bases imponibles negativas de cualquier entidad pendientes de compensar en el momento de su integración en el Grupo Fiscal, pueden ser compensadas en la Base Imponible del Grupo, con los límites que resulten aplicables en primer lugar de la Base Imponible Individual de la propia entidad y a su vez teniendo en cuenta los límites sobre la Base Imponible del Grupo Fiscal.

Como opción tributaria, las entidades que conformen el grupo fiscal, podrán renunciar a la aplicación del mismo mediante una declaración censal (Modelo 036), que deberá presentarse en el plazo de 2 meses a contar desde la finalización del último período impositivo de su aplicación.

Se perderá la posibilidad de aplicar el régimen especial en el caso de que se dejen de cumplir los requisitos para poder optar al régimen (residencia fiscal en España de las dependientes, porcentaje de participación, …) así como en los que se den incumplimiento de las obligaciones contables y tributarias; en concreto, el art. 73 LIS dispone que se perderá por las siguientes causas:

1. Falta de presentación de declaraciones o presentación de declaraciones incompletas o inexactas.

2. Resistencia, obstrucción, excusa o negativa a la actuación inspectora.

3. Incumplimiento sustancial de las obligaciones contables o registrales.

4. Desaparición o destrucción, aun por causa de fuerza mayor, de los libros y registros contables o de los justificantes de las operaciones anotadas en los mismos.

5. Incumplimiento de las obligaciones de información concretas de este régimen especial a las que nos hemos referido anteriormente.

En Kreston Iberaudit contamos con expertos en el Impuesto sobre Sociedades, que podrán asesorarle sobre las mejores opciones tributarias para su empresa.