Las Entidades de Tenencia de Valores Extranjeros (ETVE, en adelante), son sociedades de capital, cuyo objeto social es únicamente o entre otros, la gestión de títulos valores de participaciones en los fondos propios de entidades no residentes en territorio español.

En concreto, la legislación española establece un régimen fiscal especial en el impuesto sobre sociedades (IS) para este tipo de entidades que les otorga determinados beneficios fiscales, cumpliéndose los requisitos contemplados en él y que serán vistos a continuación.

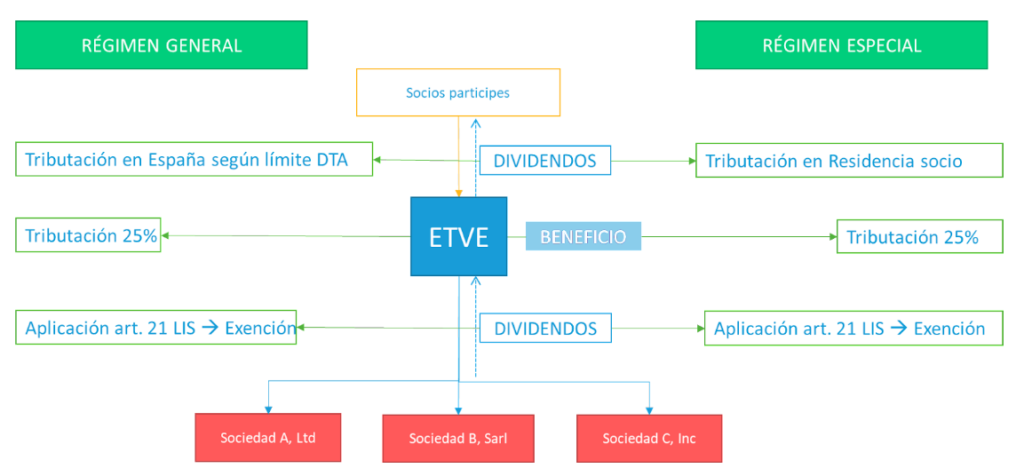

Por los convenios de doble imposición que siguen el convenio modelo de la OCDE, como es el caso de la gran mayoría de convenios suscritos por España, someten la tributación de los dividendos pagados por sociedades españolas en España, sin perjuicio de que el Estado de residencia de la matriz lo grave y aplique la deducción por doble imposición, la exención u otros métodos para eliminar la doble imposición internacional. Sin embargo, por este régimen fiscal especial, los dividendos distribuidos por las ETVE únicamente tributarán en el estado de residencia, considerándose como obtenidos fuera de territorio español.

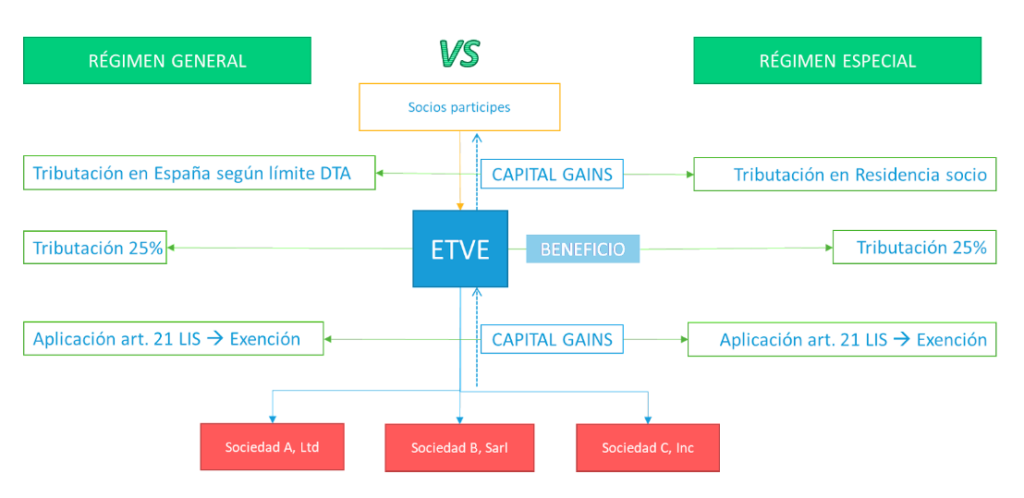

La aplicación del régimen fiscal especial se manifiesta en dos escenarios: (i) en el supuesto de que la entidad holding española distribuya dividendos que a su vez sean obtenidos de sus filiales en el extranjero, o, (ii) en el supuesto de que la entidad española obtenga plusvalía, esto es, ganancias, por la venta de acciones de filiales suyas en extranjero.

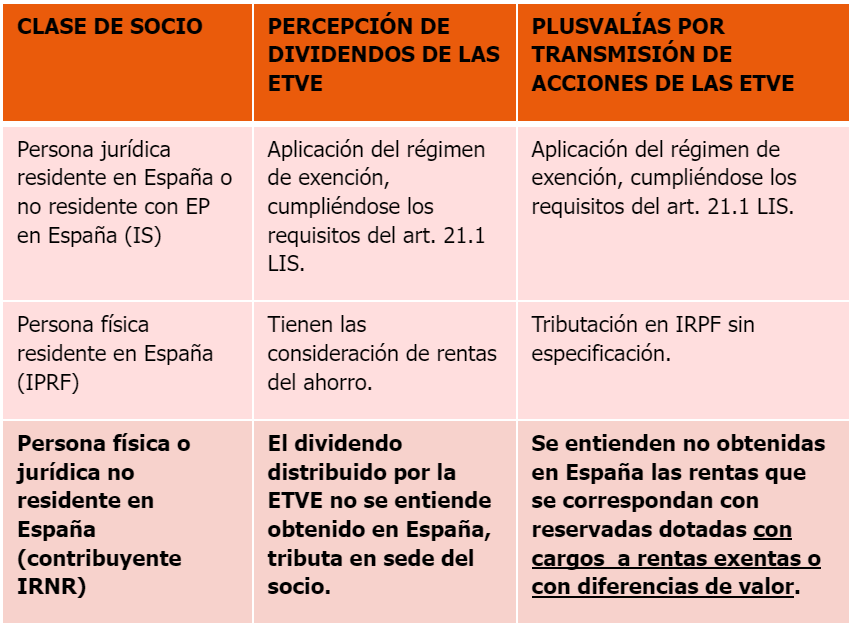

El régimen fiscal especial otorgará unos u otros beneficios, condicionándose a la naturaleza jurídica del socio (esto es, si es persona física o jurídica) y si este dispone de residencia en España o no. De un modo esquemático podemos sintetizarlo en lo siguiente:

Cuando el perceptor de los beneficios distribuidos por la ETVE con cargo a rentas exentas procedentes de entidades no residentes en territorio español sea una entidad sujeta al Impuesto sobre Sociedades o una entidad no residente con Establecimiento Permanente en España, los beneficios percibidos serán tratados de acuerdo al régimen general previsto en la Ley del Impuesto sobre Sociedades, pudiendo aplicar la exención sobre beneficios que se contiene en el art. 21 de la Ley 27/2014, del Impuesto sobre sociedades, por lo tanto, si el socio español cumple con el requisito de tenencia de, al menos, el 5% del capital durante el año anterior a la fecha de exigibilidad el rendimiento estará exento en el 95%.

Por lo tanto, ante socios que tengan la condición de personas juridicas con residencia fiscal o EP en España, el régimen de las ETVE no supone un beneficio con respecto al criterio general.

Igualmente, tratándose de personas jurídicas con residencia fiscal en España o de Establecimientos Permanente en territorio español, podrán aplicar la exención por doble imposición cuando ostenten una participación, de forma directa o indirecta, igual o superior al 5% de la ETVE y dicho porcentaje se haya poseído de manera ininterrumpida durante un año durante el año anterior al de la transmisión.

De la misma forma, siendo el socio de la ETVE el beneficio distribuido por esta tendrá la consideración de renta del ahorro, tributando hasta un 26% como si de otro dividendo se tratase y sin posibilidad de eliminar la doble tributación que se da al beneficio obtenido de la ETVE. Es decir, en este caso el régimen de las ETVE tampoco supone un beneficio con respecto al régimen general.

Tampoco en este caso se introduce ninguna regla especial, debiendo tributar el socio persona física por la renta obtenida como una ganancia (o pérdida) patrimonial que se integrará en la base imponible del ahorro tributando hasta un 26%.

En el caso de que los socios de la ETVE sean no residentes, tanto si se trata de personas físicas como jurídicas, los dividendos y las primas de emisión pagados con cargo a rentas exentas de participaciones en entidades no residentes en España se considera que no son obtenidas en territorio español y por lo tanto España no los somete a tributación, con independencia del porcentaje y de la antigüedad en que se hayan ostentado las participaciones en la ETVE.

En el siguiente esquema se muestra la tributación de toda la estructura en su conjunto:

Si la renta por la transmisiones de la participaciones en la ETVE estuviera sometida a tributación en España de acuerdo con el art. 14 del Texto Refundido de la Ley del Impuesto sobre la Renta de los no Residentes, el régimen especial establece un sistema de cálculo específico para determinar qué parte de la renta por la venta estaría sometida a tributación en España.

Para ello deberán seguirse los siguientes pasos:

El requisito primero y esencial será que las sociedades que pretendan acogerse al Régimen Especial tengan actividad económica, esto es, dispongan por si mismos de suficientes medios materiales y humanos para el desarrollo de la actividad de gestión, no pudiendo subcontratarse o externalizarse con terceros la prestación del servicio de gestión de los activos en el extranjero.

Asimismo, si bien para la aplicación del régimen especial no se requiere ningún requisito de participación en las entidades en las que participa, pero para que los dividendos que obtiene la ETVE de no residentes queden exentos y pueda acudirse a la eliminación completa de la exención (art. 21 LIS), la participación de la ETVE en las filiales extranjeras deberá ser de, como mínimo el 5%, puesto que, como decíamos las ETVE no gozan de ninguna particularidad acerca del cumplimiento de los requisitos establecidos en el art. 21 LIS para aplicar la exención sobre dividendos y plusvalías procedentes de las referidas participaciones.

Cabe mencionar que desde 2021, ha desaparecido la alternativa de los 20 Millones de euros que anteriormente se contenía en el art. 21 LIS, si bien la disposición transitoria 40ª LIS establece la aplicabilidad hasta 2025 de la exención a aquellas participaciones que se hubieran adquirido antes de la modificación de la Ley del Impuesto.

El régimen fiscal especial es compatible con el régimen especial de consolidación española, pero sin embargo resulta incompatible con otras figuras, que se utilizan especialmente como vehiculo jurídico para dar forma a las joint ventures, estas son, las UTE, las AIE y las AEIE.

Por último, cabe mencionar que la calificación del Estado de residencia fiscal del socio de la ETVE, como paraíso fiscal, supondrá la exclusión del régimen fiscal, y conllevará la pérdida de dichos beneficios.

La aplicación del régimen de las ETVE es opcional, esto supone que la principal obligación formal sea la comunicación a la Administración tributaria mediante escrito antes de la finalización del periodo impositivo de la ETVE, generalmente 31 de diciembre, salvo que se haya dispuesto otra cosa en los estatutos. El régimen especial resultará aplicable a partir del propio período impositivo que finalice con posterioridad a dicha comunicación y a los sucesivos que concluyan antes de que se comunique la renuncia al régimen, mediante el mismo procedimiento.

Pero además, la norma exige una serie de requisitos adicionales, que deberemos observar en la constitución de la ETVE, o si esta ya ha sido constituida y se pretende acoger en un momento posterior a este regimen, mediante una modificación estatutaria que requerirá de Acuerdo de la Junta General, escritura pública y registro.

Así el objeto social debe contener, sin perjuicio de que puedan realizase otras actividades, la gestión de valores representativos de los fondos propios en entidades no residentes; siendo necesario que la entidad disponga por si misma (no puede externalizarse el servicio), de medios materiales y humanos suficientes para su desarrollo. Asimismo, en los estatutos exigirá que la forma de los titulos sean titulos nominativos, no siendo validas las participaciones al portador.

Anualmente, a la hora de redactar las Cuentas Anuales, deberá informarse en estas tanto de las rentas que han quedado exentas por la exención por doble imposición como de los impuestos que se hayan satisfecho en el extranjero por parte de las filiales; y además, deberá informarse a los socios de las obligaciones fiscales que atañan en función de sus caracteristicas, esto es la tributación que antes se ha expuesto en función de la naturaleza o personalidad juridica y de la residencia fiscal.

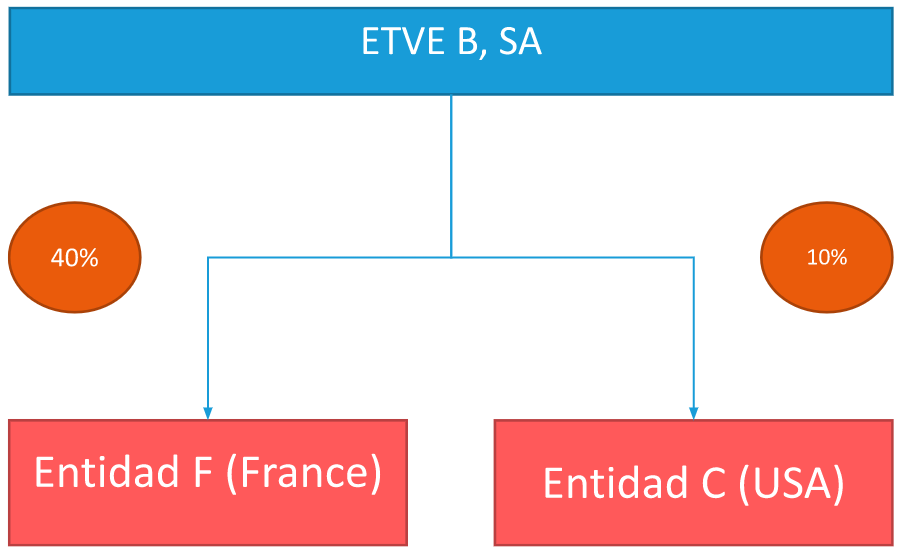

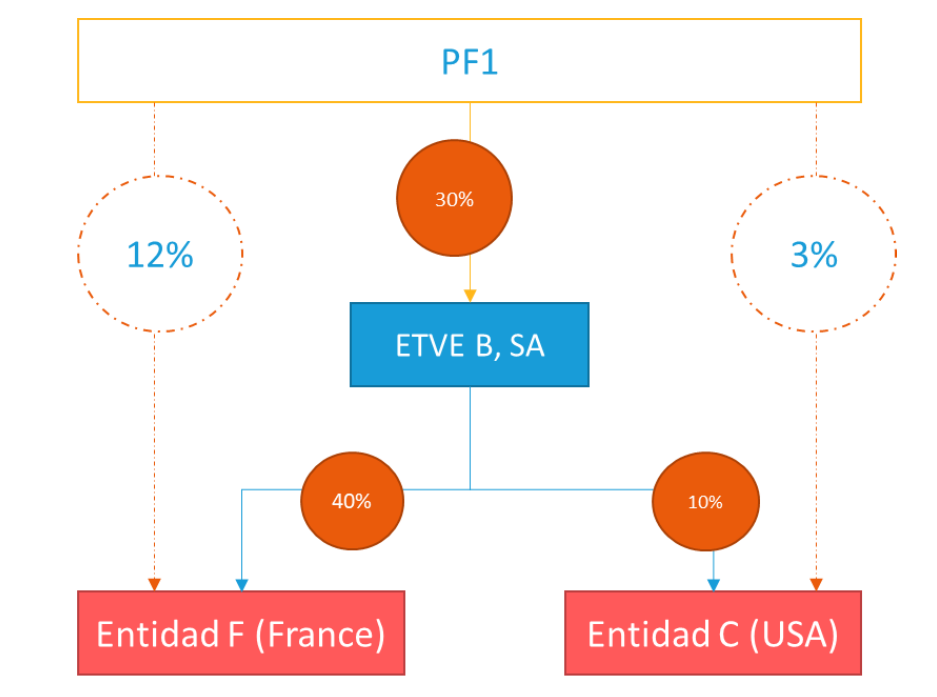

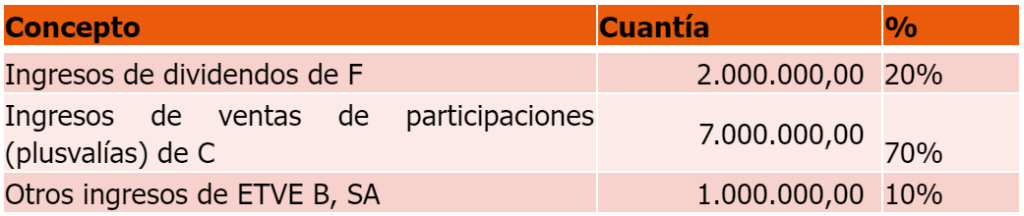

PF1 es socia con el 30% de la ETVE B, SA, quien a su vez es partícipe en dos sociedades no residentes que tributan a un tipo nominal superior al 10% en los siguientes porcentajes:

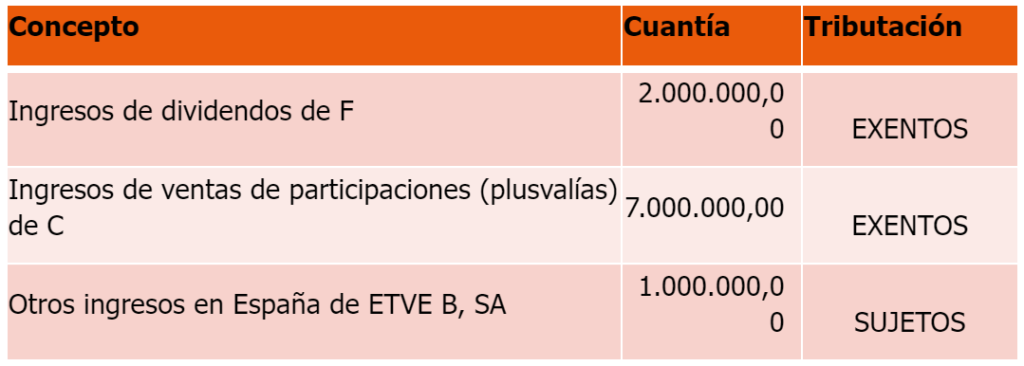

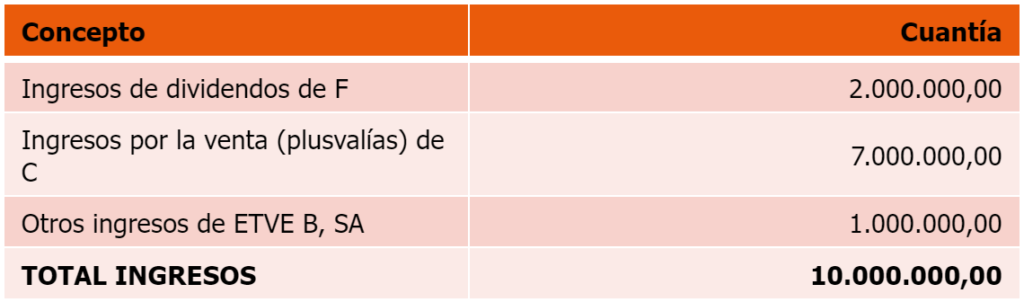

Los ingresos De ETVE B, SA son los siguientes:

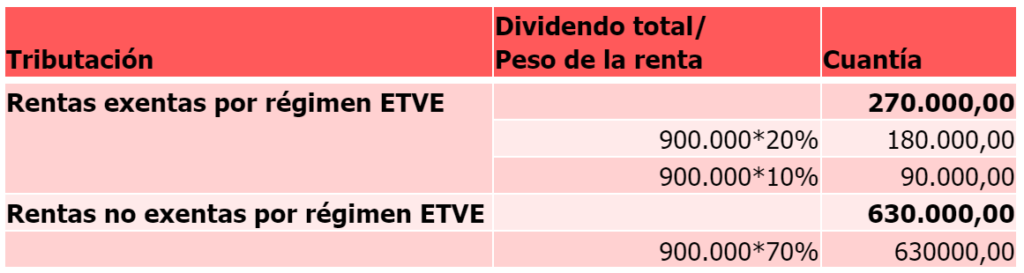

ETVE B, SA, reparte dividendos de 3.000.000,00 de euros, de los que 900.000,00 corresponden a PF 1.

Dado que ETVE B, SA participa en más de un 5% en ambas sociedades, si estas han tributado a un tipo nominal de, al menos, el 10%, las rentas procedentes de F y C estarán exentos.