El “trust” es una institución con larga tradición jurídica en los países anglosajones (en el denominado common law) que se utiliza para la planificación sucesoria del patrimonio familiar.

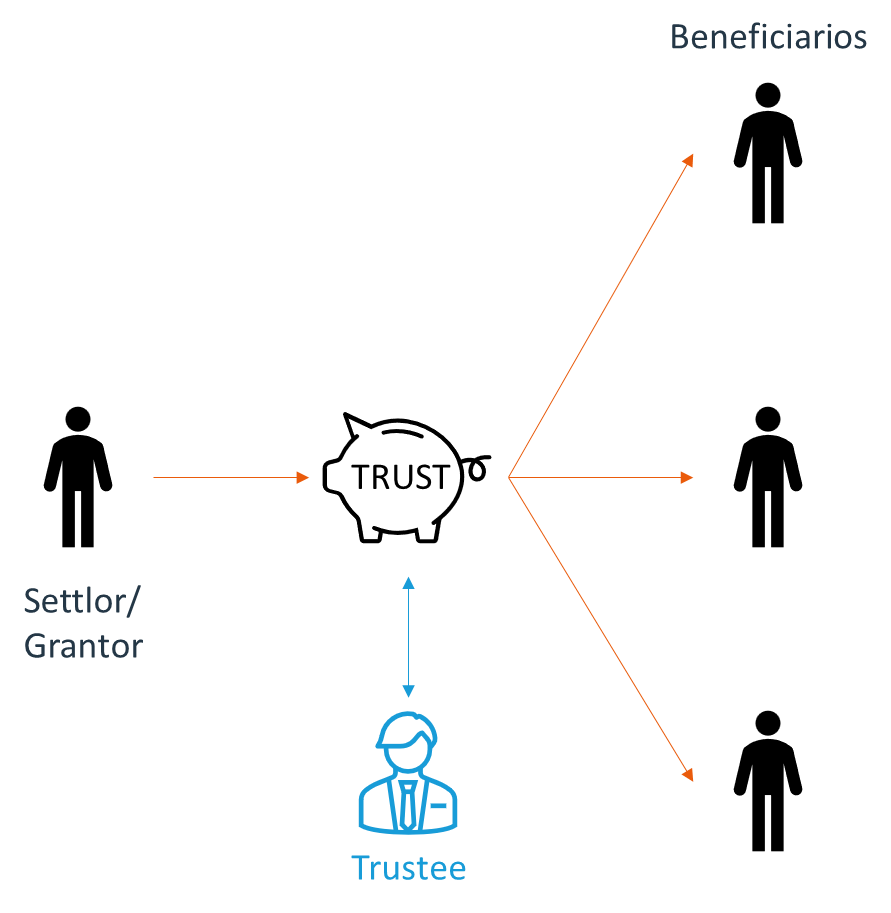

A través del trust una persona (“settlor”) escinde su patrimonio, transmitiendo la propiedad de los bienes al trust y de todos los rendimientos generados por aquellos, bajo la administración de un tercero (“trustee”), y del que se beneficiarían, llegada la muerte del (“settlor”) o un acontecimiento determinado, los beneficiarios del trust.

Al trust se le pueden transmitir prácticamente todo tipo de bienes sin restricciones desde inmuebles o participación en el capital de entidades, cuentas en entidades de crédito…

Sin embargo, España no reconoce la figura del trust, y es que tal y como la Dirección General de Tributos ha especificado en reiteradísimas ocasiones “es una institución jurídica que no ha sido reconocida en España, motivo por el que el tratamiento de los “trust” en nuestro sistema tributario se ha de conformar sobre la base de que tal figura no está reconocida por el ordenamiento jurídico español y de que, por tanto, a los efectos de dicho ordenamiento jurídico, las relaciones entre los aportantes de bienes y derechos y sus destinatarios o beneficiarios a través del “trust” se consideran realizadas directamente entre unos y otros, como si el “trust” no existiese (transparencia fiscal del “trust”).”

Así, para delimitar los conceptos básicos objetos de análisis:

Las normas que rigen el Trust son muy variadas y la falta de reconocimiento por parte de la legislación española determinan un examen ad hoc de la tributación de esta, en especial de si existe o no transmisión de los derechos.

Especialmente relevante resulta tener en cuenta si el trust es revocable o no, es decir si el Settlor, puede deshacer la operación y por lo tanto recuperar la titularidad de los bienes y derechos para sí antes de su fallecimiento; o si por el contrario los bienes y derechos aportados al trust, únicamente pueden ser transmitidos en las condiciones establecidas por el Settlor a los beneficiarios.

En el trust discrecional el Trustee goza de total libertad para disponer de las propiedades en favor de los beneficiarios designados, libertad que incluye decidir a quién, cómo y cuándo se distribuyen los rendimientos e incluso los bienes integrantes u obtenidos por el trust, con las limitaciones dispuestas en el documento de constitución (letter of wishes).

De otra parte, en función del acceso que tengan los beneficiarios a los rendimientos obtenidos por el trust, nos encontramos ante los Trust de participación (Interest in possession trust), en este tipo de trust los beneficiarios tienen derecho a participar de una parte de los rendimientos del trust, no teniendo los trustees discrecionalidad respecto a los mismos.

En este sentido en EEUU se utiliza la figura del “grantor Trust” para referirse a aquellos casos en los que el Settlor conserva el poder de administración de los bienes y decide en todo momento quienes serán los beneficiarios de los rendimientos obtenidos por aquel.

Como se ha dicho, el criterio seguido por la administración española es la de considerar como inexistentes los trust, por lo tanto tal y como ha señalado la Dirección General de Tributos “La cuestión a determinar, pues, es el momento en que se considerará producida la transmisión y sus efectos y, en consecuencia, la sujeción al impuesto, cuestión que dependerá de las características de cada “trust” (revocable o irrevocable; discrecional o no discrecional, etc.) y estará condicionada por los acuerdos específicos adoptados en cada caso y por las reglas que rigen los “trusts”. A este respecto, a falta del reconocimiento de la figura del trust, parece razonable considerar que, en principio, no se tiene por constituido el “trust” y no surten efectos las relaciones jurídicas reguladas por el mismo.” DGT V3394-19, de 11 de diciembre.

Es decir, deberá hacerse una calificación ad hoc de si se ha transmitido la titularidad de los bienes que integran el trust, como regla general podemos establecer que en los trust revocables y en los grantor trust, el poder de disposición no se ha transmitido todavía a los beneficiarios y por lo tanto, no debería existir tributación alguna en este momento, así la DGT concluyó en consulta V0970-20 que “A efectos fiscales del ordenamiento jurídico tributario español, a falta del reconocimiento de la figura del «trust», en principio, se tiene por no constituido, por lo que no surten efectos las relaciones jurídicas reguladas por el mismo. Por tanto, las aportaciones de bienes al «trust» constituido por la madre del consultante no tienen, en principio, efectos, ni para el consultante, ni para su madre.”

En la misma línea, en Consulta V3316-20, de 6 de noviembre “A este respecto, a falta del reconocimiento de la figura del trust, parece razonable considerar que, en principio, no se tiene por constituido el «trust » y no surten efectos las relaciones jurídicas reguladas por el mismo (máxime si, como resulta en el caso planteado, la consultante puede modificar el beneficiario a pesar de calificarse el «trust » como irrevocable). […] De lo anterior cabe inferir que, al no reconocer que existe un «trust », el «settlor» o «grantor» o constituyente sigue manteniendo la titularidad de los bienes aportados al mismo”

El art. 33 de la Ley 35/2006, del Impuesto sobre la Renta de las Personas Físicas, establece que “Son ganancias y pérdidas patrimoniales las variaciones en el valor del patrimonio del contribuyente que se pongan de manifiesto con ocasión de cualquier alteración en la composición de aquél, salvo que por esta Ley se califiquen como rendimientos”, por lo tanto, mientras que no se entiendan transmitidos dichos bienes, no se produce alteración alguna en el patrimonio del Settlor, y en consecuencia, tal y como se verá a continuación se le siguen atribuyendo las rentas obtenidas por el trust al Settlor.

Sin embargo, en una interpretación contrario sensu de la Consulta de 6 de noviembre de 2020, la transmisión no estaría tan clara cuando se trate de un trust irrevocable y no discrecionales: el Settlor habría perdido a perpetuidad el poder de disposición que recaería en las condiciones fijadas en el documento constitutivo (la ya mencionada letter of wishes), en los beneficiarios del trust.

Por el contrario, en el caso de un trust irrevocable pero discrecional, en que la facultad de distribuir los beneficios dependa de la decisión del trustee y de eventos futuros, no es posible asumir que dicha transmisión se ha producido, siendo lo que en nuestro derecho interno asumiríamos como cláusula suspensiva.

Sin embargo esta interpretación, la consulta DGT V0817-18 de 26 de Marzo, se señalaba que “En relación con las cláusulas establecidas en el documento de constitución del “trust”, cabe destacar que la cláusula séptima señala que el “trust” es irrevocable, si bien esta irrevocabilidad afecta solo al valor de lo aportado y que en la cláusula decimocuarta se reconoce al grantor la posibilidad de recuperar los bienes aportados al “trust”, sin necesidad de solicitar ninguna autorización para ello, siempre que simultáneamente sean sustituidos por otros bienes de similar valor.” Alcanzaba idénticas conclusiones y disponía que “A este respecto, a falta del reconocimiento de la figura del trust, parece razonable considerar que, en principio, no se tiene por constituido el “trust” y no surten efectos las relaciones jurídicas reguladas por el mismo (máxime si, como resulta en el caso planteado, el grantor o settlor puede modificar el beneficiario a pesar de calificarse el “trust” como irrevocable)” […] “De lo anterior cabe inferir que, al no reconocer que existe un “trust”, el settlor o constituyente sigue manteniendo la titularidad de los bienes aportados al mismo.”

Pero añadía esta vez que: “No obstante, en casos como el planteado en el que coinciden la figura de trustee y beneficiario, debe valorarse, conforme a los acuerdos del “trust” y la situación de hecho, si las facultades de disposición del beneficiario sobre los bienes integrantes del “trust” son equivalentes a la titularidad sobre dichos bienes, en cuyo caso sí se entendería que la transmisión se producirá con motivo de la aportación de bienes al “trust”. La valoración de dichas circunstancias corresponderá a la Agencia Estatal de Administración Tributaria o, en su caso, a la Administración gestora competente.

En cualquier caso, ha de señalarse que, dado que la legislación por la que se rige en cada caso un “trust” puede ser de muy diversa índole y que los acuerdos que los regulan pueden ser complejos y de distinta naturaleza, esta contestación queda condicionada a la valoración de las cuestiones de hecho que realicen los órganos de Inspección y Gestión de la Administración Tributaria y a las reglas de interpretación y calificación de la Ley General Tributaria.”

Por lo tanto, al final la Dirección General de Tributos, establece que serán los órganos de Gestión e Inspección los que deberán valorar e interpretar la prueba y en su caso estimar si se ha producido la transmisión; encontrándonos nuevamente ante una situación de inseguridad jurídica que se solucionaría ratificando el Convenio de 1 de julio de 1985 sobre la Ley Aplicable al Trust y a su Reconocimiento.

En el caso de que se considere que ha existido transmisión, si el Settlor es residente en España, se le pondrá de manifiesto una ganancia -o pérdida- patrimonial derivada de la donación; igualmente tributaría por el Impuesto sobre Sucesiones y Donaciones (ISD, en adelante) el beneficiario residente, a quien se entenderían transmitidos los bienes o derechos. En cambio, tratándose de un beneficiario no residente, no tributaría en España salvo por los bienes que integrasen el trust que se localizaran o debieran ejercitarse en España.

Consecuencia lógica del no reconocimiento del trust es que las rentas obtenidas por el trust, sean consideradas obtenidas por el que conforme a la interpretación anterior se le haya considerado titular de los bienes y derechos que se hayan incorporado al mismo, dependiendo de si ha existido o no transmisión, así: “de lo anterior cabe inferir que, al no reconocer que existe un “Trust”, el Settlor o constituyente sigue manteniendo la titularidad de los bienes aportados al mismo” (DGT V3394-19, de 11 de diciembre).

Básicamente el mantenimiento del trust supondrá transparentar todas las rentas que haya obtenido el trust y calificarlas conforme a las normas del IRPF en la legislación española, o siendo el titular no residente, pero cuando se incluyan bienes inmuebles o rentas obtenidas en territorio español, por el IRNR.

A estos efectos debe mencionarse que la revalorización de activos financieros como acciones o participaciones en otras entidades, no determinará tributación por sí sola, sino en el momento en que el trust las transmita.

Asimismo, debe mencionarse que, si los bienes o derechos se sitúan en el extranjero, el titular del Trust, determinado según lo anterior, deberá presentar anualmente su declaración de bienes en el extranjero (Modelo 720) ante la Administración Española, y en su caso, puede también verse sujeto a tributación por el Impuesto de Patrimonio, dependiendo del valor de su participación en los activos del Trust.

Si no consideramos la transmisión de los bienes y derechos del trust en la constitución de estos, habrá que hacerlo en el momento de la muerte de Settlor, así lo ha señalado la DGT “Por su parte, cuando se produzca el fallecimiento del “Settlor”, en principio, tendrá lugar la transmisión mortis causa de los bienes y derechos aportados al “trust” en la medida en que la transmisión no se hubo entendido producida con la aportación de los bienes al mismo, produciéndose el hecho imponible previsto en el apartado a) del artículo 3.1 de la LISD que se entenderá realizado cuando fallezca el causante, al ser una adquisición mortis causa” (DGT V3394-19, de 11 de diciembre), en ese caso las ganancias patrimoniales del Settlor por la diferencia entre el valor de adquisición y el de transmisión no serían sometidas a tributación de acuerdo con el supuesto de no sujeción establecido en el art. 33.3.b LIRPF (conocida como plusvalía del muerto).

Al no reconocer España la existencia de una personalidad jurídica diferente a la del Settlor o de los beneficiarios, según el caso, la liquidación del trust y la atribución del haber a los beneficiarios no supondrá en sí mismo ninguna tributación adicional, puesto que estos ya tributaron en su momento por la adquisición.

Si la liquidación del trust se produce en vida del Settlor, nuevamente deberíamos regirnos por las normas de la donación y las transmisiones lucrativas inter vivos, por lo que el Settlor deberá incorporar una ganancia patrimonial y los beneficiarios tributar, en su caso, por ISD.

La figura del Trust no es reconocida en España, por lo tanto, dada la casuística de los diferentes tipos de trust y los acuerdos que se pueden disponer en la constitución de estos (letter of wishes), resulta esencial determinar si se ha producido con la constitución de este la transmisión de la propiedad del mismo.

En el caso de que se estime que se produce la transmisión de la titularidad de los bienes y derechos que se aportan al trust, el Settlor o Grantor vendrá obligado a tributar como ganancia o pérdida patrimonial por la diferencia entre el valor de adquisición y el de transmisión, cuando sea residente, y no siéndolo cuando los bienes y derechos aportados deban ejercitarse en territorio español. Por otra parte, los beneficiarios, vendrán obligados a hacerlo por la adquisición inter vivos en el Impuesto sobre Sucesiones y Donaciones, cuando sean residentes en España o cuando los bienes o derechos debieran ejercitarse en territorio español.

En cambio, en el caso de que se considere que no existe dicha transmisión, porque el poder de disposición de los bienes no haya cambiado en el momento de la constitución, los beneficiarios deberán tributar por el ISD, por la adquisición mortis causa, en el momento del fallecimiento del Settlor o Grantor, quedando no sujeta la ganancia patrimonial en sede del causante.

Durante toda la vida del Trust, las personas a las que se haya considerado, conforme a lo anterior, titulares del haber del Trust, estarán obligadas a tributar por las ganancias obtenidas por el propio Trust, como si este no existiera (transparencia fiscal), tributando de este modo, en el caso de personas residentes por el IRPF, o en caso de no residente por IRNR, en su caso, por Impuesto sobre el Patrimonio y a presentar, de existir bienes en el extranjero en el patrimonio del Trust el Modelo 720.

Joan Mestre Font

Abogado-Asesor Fiscal de Kreston Iberaudit