El próximo 6 de abril y hasta el día 30 de junio de 2022 se inicia el plazo para realizar la declaración del Impuesto sobre la Renta de las Personas Físicas (IPRF) del ejercicio 2021 (declaración de la renta 2021), que se realiza mediante autoliquidación, bien a través de los portales de Agencia Estatal de Administración Tributaria (AEAT) que pone a disposición de los contribuyentes el portal RENTA WEB un borrador con los datos fiscales que ya están en poder de la Administración y que también puede realizarse mediante un colaborador social autorizado por la AEAT, como lo somos en Kreston Iberaudit.

Sin embargo, los plazos anteriores, si queremos domiciliar (o fraccionar la renta) el plazo finalizará el día 27 de junio de 2022.

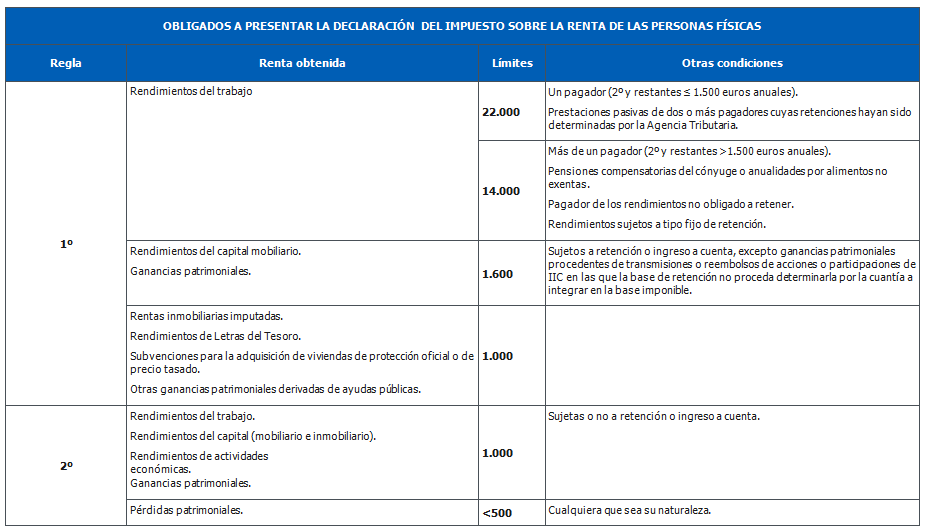

La obligación de declarar no se determina en base a una única fuente de renta por lo que deberá analizar el conjunto de las rentas obtenidas en el ejercicio para determinar si está obligado a presentar la declaración de la renta.

Con carácter general, vienen obligados a presentar la declaración aquellos trabajadores que, obteniendo únicamente rendimientos del trabajo procedentes de un solo pagador, no perciban rendimientos brutos superiores a 22.000 euros anuales. En cambio, en caso de que exista más de un pagador, el trabajador estará obligado a presentar la declaración de renta cuando las rentas conjuntas por rendimientos del trabajo excedan de 14.000 euros anuales.

En el siguiente cuadro sistematizamos otros supuestos en los que existe la obligación de presentación de la autoliquidación del IRPF. La regla 2ª y sus límites son independientes de los contenidos en la regla 1ª, actuando en todo caso como criterio corrector de la regla 1ª para rentas de escasa cuantía. En consecuencia, si un contribuyente no está obligado a declarar por razón de la naturaleza y cuantía de las rentas obtenidas conforme a los límites y condiciones de la regla 1ª, no procederá la aplicación de la regla 2ª. Cuando, de la aplicación de los límites y condiciones de la regla 1ª, el contribuyente estuviera obligado a presentar declaración, debe acudirse a la regla 2ª y sus límites para verificar si opera la exclusión de la obligación de declarar al tratarse de rentas de escasa cuantía. Téngase en cuenta que en la regla 2ª no aparece enumerada la imputación de rentas.

La AEAT considera que NO se tiene más de un pagador cuando:

En cambio, se considerará que existe más de un pagador cuando además de las percepciones de la empresa se hayan recibido pagos del Servicio de Empleo Público Estatal (SEPE); por ejemplo, por haber estado en el paro y haber recibido prestaciones por desempleo, o derivadas de ERTE).

A lo largo de 2021 se aprobaron distintas exenciones de rentas:

El Real Decreto-Ley 10/2021, de 18 de mayo y el Real Decreto-Ley 20/2021, de 5 de octubre; declararon exentas del impuesto, las ayudas excepcionales derivadas de las ayudas para paliar los daños personales de la Borrasca Filomena y la erupción volcánica de Cumbre Vieja en la Isla de La Palma, en cuyo caso se extendía también a elementos patrimoniales.

El artículo 1. Tres del Real Decreto-ley 19/2021, de 5 de octubre estableció que no se deberán integrar en la Base Imponible del Impuesto (base de tributación), las ayudas y subvenciones concedidas para actuaciones de rehabilitación energética en edificios, en virtud de los distintos programas establecidos en los Reales Decreto 691/2021, 737/2020 y 853/2021.

En el ejercicio 2021, se mantiene la reducción del plazo de seis a tres meses para que los saldos de dudoso cobro (deudas de inquilinos morosos), resulten un gasto deducible.

Asimismo, los arrendatarios distintos a los grandes tenedores que hubieran reducido el alquiler cuyo fin sea a distinto al arrendamiento de vivienda, podrán computar como gasto deducible el importe de la renta que se haya reducido durante los meses de enero, febrero y marzo de 2021.

Por último, de acuerdo con la Sentencia del Tribunal Supremo 1130/2021, de 15 de septiembre, los propietarios de inmuebles adquiridos a título gratuito (herencia o donación), podrán amortizar el valor del bien aplicando los porcentajes correspondientes 3% sobre el valor del suelo que se establece en la escritura de aceptación de herencia o en de donación, más los impuestos satisfechos por el mismo, en relación con aquel.

Con efectos 1 de enero de 2021, se estableció una modificación del límite general con el que opera la reducción en la Base Imponible por aportaciones y contribuciones a planes de pensiones, mutualidades de previsión social, planes de previsión social empresarial y seguros de dependencia grave y severa; que pasa de 8.000 euros a 2.000 euros anuales (y a 1.500,00 euros en el ejercicio 2022).

No obstante, cuando el incremento provenga de contribuciones empresariales el límite se eleva para el ejercicio 2021 hasta los 8.000 euros, permitiéndose que el propio trabajador complemente las dichas contribuciones en igual o inferior cuantía, con el límite conjunto de 8.000 euros.

Las aportaciones propias que el empresario individual realice a planes de pensiones de empleo o a mutualidades de previsión social, de los que, a su vez, sea promotor y partícipe o mutualista, así como las que realice a planes de previsión social empresarial o seguros colectivos de dependencia de los que, a su vez, sea tomador y asegurado, se considerarán como contribuciones empresariales, a efectos del cómputo de este límite.

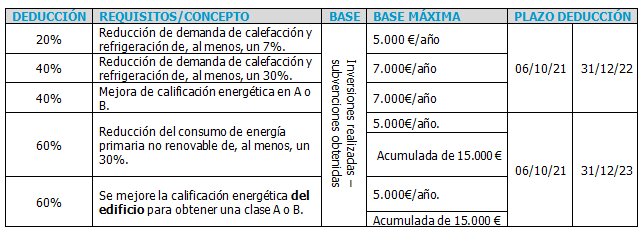

Como novedad para 2021 y con efectos desde el 6 de octubre, el artículo 1 del Real Decreto-ley 19/2021, de 5 de octubre, introdujo una nueva disposición adicional 25ª LIRPF, que regula las siguientes deducciones por obras de mejora de la eficiencia energética de viviendas.

Cantidades invertidas en obras de rehabilitación que contribuyan a alcanzar determinadas mejoras de la eficiencia energética de la vivienda habitual o arrendada para su uso como vivienda con arreglo a la legislación sobre arrendamientos urbanos, de modo que su destino primordial sea satisfacer la necesidad permanente de vivienda del arrendatario, y en los edificios residenciales, acreditadas a través de certificado de eficiencia energética.

El importe de estas deducciones recae sobre la cuota íntegra estatal.

Si la declaración de la renta nos sale a pagar, tendremos la posibilidad de aplazar la deuda resultante en dos pagos del 60% y del 40% que se deberán domiciliar en una cuenta bancaria Española y que se cargarán en nuestro cuenta a partir del día 1 de julio y, aproximadamente, a finales de octubre o principios de noviembre.

Para poder fraccionar dicho pago:

Fuera de estos supuestos, es posible solicitar el aplazamiento o fraccionamiento como con cualquier otro tipo de deuda tributaria, y no será necesario aportar garantías (avales bancarios o similares), cuando la deuda sea inferior a 30.000 euros, pero debemos tener en cuenta que en este caso se nos aplicarán intereses de demora (3,75% en 2021) y en caso de denegarse el aplazamiento, no sería ya posible optar por el primer régimen.

De acuerdo con la Ley, Hacienda tiene un plazo de seis meses desde la finalización del plazo para proceder a la devolución del importe, o bien para iniciar un procedimiento de Inspección o Comprobación Limitada.

Por lo tanto, Hacienda tiene hasta seis meses para devolvernos el importe correspondiente, a partir del cual se devengará el interés legal del dinero, que deberán liquidar de oficio y, que para el ejercicio 2022 se fija en el 3,75%.

La falta de presentación en el periodo voluntario, antes del 30 de junio, supondrá que se nos apliquen de entrada los recargos por presentación extemporánea del 1% por cada mes vencido y del 15% a partir del año, a partir del cual, además, se aplicarán intereses de demora.

Si la declaración nos salía a devolver, pero estábamos obligados a presentarla, igualmente se nos podrá exigir una sanción por no presentar declaraciones sin perjuicio para la hacienda pública consistente en multa pecuniaria fija de 200 euros, que podrá verse reducida en un 50% si no ha mediado requerimiento de la Administración.

La Ley 58/2003, de 17 de diciembre, General Tributaria establece que el periodo ejecutivo se iniciará, en los impuestos que se exijan mediante autoliquidación, como el IRPF, en el momento en el que se presente la declaración extemporánea o cuando finalice el periodo de declaración voluntaria.

A partir del inicio del periodo ejecutivo de acuerdo con el articulo 28 de la Ley General Tributaria, se nos aplicarán recargos del 5% al 20% según el tiempo que haya transcurrido.

Por lo tanto, si presentamos la declaración fuera de plazo, pero no pagamos en ese momento, resulta exigible de entrada un recargo del 5% y que transcurrido el tiempo puede alcanzar el 20% y el interés de demora, más los intereses por declaración extemporánea.

En el caso de que presentásemos la declaración en plazo, podríamos pedir el fraccionamiento o aplazamiento en ese momento, para que no se iniciase el periodo ejecutivo, porque si llegado el día 30 de junio no hemos pagado nos resultará exigible el recargo anterior (del 5% al 20% + i. demora).

En Kreston Iberaudit contamos con expertos en materia fiscal que podrán asesorarte en la tributación y confección de tus rentas, con un amplio conocimiento en materia de deducciones y beneficios fiscales aplicables.

Juan Arroyo, socio del área fiscal de Kreston Iberaudit Madrid